Das erste Quartal 2020 entpuppt sich für Aktienanleger als sehr schwierig. Alle wichtigen Indizes sind in den vergangenen Wochen auf Tauchstation gegangen. Die Reaktion auf die Ausbreitung des Coronavirus und die Besorgnis über die Unterbrechung der Lieferketten in viele Sektoren haben die Kurse eingebrechen lassen. Europa ist inzwischen die am stärksten betroffene Region, was die Aktienmärkte in der Region besonders stark in Mitleidenschaft gezogen hat. Der Morningstar Europe Index verlor seit dem Aktienhoch am 19. Februar über 30 Prozent (per 13.3.).

In Zeiten wie diesen sind defensive Aktienfonds gefragt. Das ist typisch. Ansätze, welche die Risiken begrenzen, sind in schwierigen Zeiten gefragt. Aber wir sind der Meinung, dass man in solche Strategien langfristig investiert sein sollte. Außerdem sollte man Fonds niemals auf der Grundlage kurzfristiger Performance und ohne eine angemessene qualitative Due Diligence auswählen.

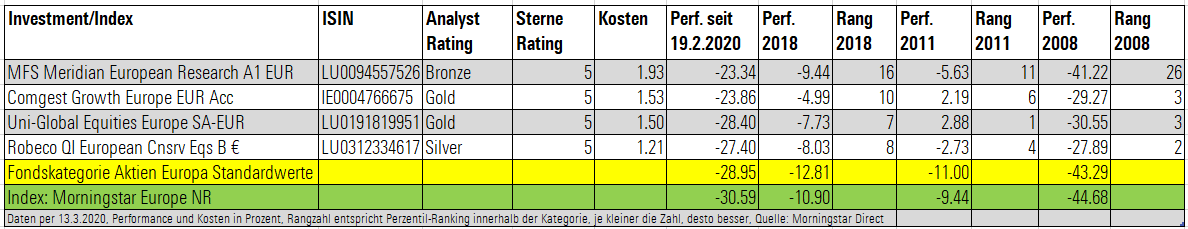

Daher stellen wir im Folgenden vier europäische Aktienfonds vor, die nicht nur im jüngsten Marktausverkauf gut abgeschnitten haben, sondern sich auch in anderen stark rückläufigen Märkten bewährt haben. Jeder dieser Fonds hält ein positives Morningstar Analyst Rating und zählt zu unseren langjährigen Favoriten. Hinter der Zwischenüberschrift, die aus dem Namen der Fonds besteht, findet sich ein Hyperlink, der auf die Fondsportraits auf unserer Website leitet. Unten im Artikel finden Sie eine Tabelle mit den wichtigen Performance-Kennzahlen.

Robeco QI European Conservative Equities

Der Fonds wird mit einem bewährten quantitativen Modell verwaltet. Aktien mit geringem Risiko, gemessen an ihren Volatilitäts- und anderen Risiko-Eigenschaften, stehen im Mittelpunkt, aber auch Bewertungs- und Momentum-Faktoren werden berücksichtigt. Insgesamt umfasst das Modell 30 Variablen; für jede Aktie im europäischen Aktienuniversum wird dann ein Ranking berechnet. Das Portfolio ist im Ergebnis auf 150 Positionen diversifiziert. Es ist traditionell in defensiveren, weniger volatilen Sektoren vertreten, das waren oft defensive Konsumwerte und Versorger.

Die Strategie hat ein vorhersehbares Renditeprofil. Sie tendiert dazu, in Zeiten starker Märkte hinter dem Index zu liegen und in volatilen Märkten wie 2008, 2011 oder 2018 eine Outperformance zu erzielen. Tatsächlich hat die Robeco-Strategie im Laufe der Zeit gute defensive Eigenschaften gezeigt, da sie weniger volatil ist und das Kapital bei Abwärtsmärkten besser schützte als ihre Konkurrenten.

Pim Van Vliet leitet das konservative Aktienteam, das die Strategie seit 2007 verfolgt. Das Team besteht aus fünf weiteren Portfoliomanagern, die sich auf das Research des stabilen und hochkarätigen Teams unter der Leitung von David Blitz stützen, das den Managern hilft, ihre Prozesse und die Portfoliokonstruktion kontinuierlich zu verbessern.

Der Anlageprozess dieses Fonds, der von der Schweizer Uni Gestion verwaltet wird, verbindet quantitative Optimierungstechniken mit fundamental orientierter Risikobewertung. Im Ergebnis wird ein diversifiziertes Portfolio konstruiert, das sich durch unterdurchschnittliche Volatilität auszeichnet. Das Streben nach Diversifizierung führt häufig zu einer beträchtlichen Allokation in Mid-Caps sowie zu großen Abweichungen zum Index auf Sektor- und Länderebene. Die Performance-Muster des Fonds sind konsistent; er schützte das Kapital während Korrekturphasen wie 2008, 2011 oder 2018. In starken Haussephasen erwies sich der Ansatz jedoch als weniger effektiv. Der Fonds verpasste einen Teil der starken Erholung im Jahr 2009 sowie im Jahr 2019, zwei Jahre, in denen die Risikobereitschaft der Investoren hoch war.

Eine weitere Stärke dieses Fonds besteht darin, dass das Team ständig an der Feinabstimmung der Strategie arbeitet, um Risiken besser zu identifizieren und zu kontrollieren und so einige Fallen zu umgehen, die oft mit Low-Volatility Strategien verbunden sind. So hat das Team beispielsweise 2013 begonnen, die Zinssensitivität von Aktien zu untersuchen, und seit 2015 beobachtet es die teuersten Sektoren und Einzelaktien, um gegebenenfalls ihre Gewichtung im Optimierungsmodell einzuschränken.

Top-down-Beschränkungen für ganze Länder können gelegentlich nach Ermessen des Teams umgesetzt werden, wenn die Risiken als zu hoch eingeschätzt werden, wie etwa der Ausschluss italienischer Aktien für den größten Teil des Jahres 2018 zeigt. Der qualitative Input des Teams ist daher entscheidend. Seit 2010 steht das Aktienteam von Unigestion unter der Leitung von Alexei Jourovski und ist erfahren und wurde in den letzten fünf Jahren erheblich verstärkt.

Das starke und gut integrierte Team von Comgest sucht Qualitätsunternehmen, die in der Lage sind, unabhängig vom Konjunkturzyklus zu wachsen. Diese Unternehmen verfügen im Allgemeinen über eine dominante Marktposition in ihrer Branche, ein gutes Management und solide Bilanzen. Das führt dazu, dass Aktien, die zu den zyklischen Sektoren gehören, darunter auch Finanzwerte, ausgeschlossen werden. Umgekehrt bevorzugt das Team Sektoren wie Konsum, Technologie oder Gesundheitswesen, in denen Unternehmen leichter einen starken Wettbewerbsvorteil aufbauen und ein dauerhaftes Wachstum bieten können.

Der starke Fokus auf die Qualität bei der Aktienauswahl erklärt die Fähigkeit des Fonds, fallende Märkte wie 2008, 2011 und 2018 besser zu überstehen, ohne auf Cash zurückgreifen zu müssen. Anleger sollten jedoch beachten, dass der Fonds nicht beabsichtigt, unter allen Marktbedingungen eine Outperformance zu erzielen. Tatsächlich schneidet der Fonds in der Regel in Märkten, die von zyklischen Sektoren angetrieben werden, schlechter ab. Insgesamt hat das Team langfristig eine beeindruckende Erfolgsbilanz vorzuweisen.

MFS Meridian Funds – European Research Fund

MFS ist zu Recht für seine Research-Kultur bekannt, und die kommt bei diesen Fonds eindeutig zum Tragen. Die Strategie wird dank der vom europäischen Research Desk bereitgestellten Ergebnisse verwaltet. Das Portfolio wird mit den besten Ideen der Analysten aufgebaut, und jeder erhält die Freiheit, seine eigenen Modelle für das Research zu verwenden. Die Analysten suchen in der Regel Unternehmen mit überdurchschnittlichem und nachhaltigem Wachstum, das nachhaltige Renditen bringt, und solidem Management.

In der Vergangenheit hat der Fokus des Teams auf qualitativ hochwertigen Geschäftsmodelle und nachhaltiges Ertragswachstum dazu beigetragen, dass der Fonds in schwachen Märkten wie 2008, 2011 oder 2018 eine größere Widerstandsfähigkeit aufwies. Umgekehrt kann der Fonds bei starken Marktphasen, die vor allem von Unternehmen geringerer Qualität nach oben spült, wie 2003 und 2009, hinter dem Index zurückbleiben. Im Allgemeinen wird die Performance durch die Aktienauswahl bestimmt, und wir nehmen beruhigt zur Kenntnis, dass in der Regel die Performance von vielen Aktien und Sektoren getragen wird, was wiederum die Qualität des Researchs auf breiter Front widerspiegelt.

Tabelle. Eine Auswahl an europäischen Aktienfonds mit guten Morningstar Analyst Ratings

Die Analysen in diesem Artikel basieren auf unserem Tool für professionelle Anleger. Weitere Informationen zu Morningstar Direct erhalten Sie hier.

Verpassen Sie nichts! Alle Morningstar Analysen können Sie in unseren wöchentlichen Newslettern gratis mitbekommen. Hier anmelden und immer auf dem Laufenden bleiben!