Was manche Investoren auf den ersten Moment für eine klassische Kaufgelegenheit gehalten haben mögen, wuchs sich rasch zu einer harten Korrektur aus. Wir befinden uns heute eindeutig in einem Bärenmarkt. Am 19. Februar war die Welt der Aktien-Investoren noch in Ordnung. Doch hiernach ging es Schlag auf Schlag. Je rascher die Erkenntnis wuchs, dass es sich bei dem Coronavirus nicht um eine Krise ferner Länder handelt, und das Leben in Europa und auch in den USA zunehmend lahmgelegt wurde, desto mehr gerieten die Märkte ins Taumeln. Aktuell stemmen sich Notenbanken und Regierungen weltweit mit geld- und konjunkturpolitischen Maßnahmen gegen den Zusammenbruch der Wirtschaft.

Man muss schon in die Jahre 2008 und 2009 zurückgehen, um derart harte Kurskorrekturen zu finden. Der DAX 30 Index brach zwischen dem 19. Februar und dem 13. März, also in bloß vier Wochen um 32,5 Prozent ein. Weil es nahezu unmöglich ist zu prognostizieren, ob die Aktienkurse noch einmal einbrechen werden, konzentrieren wir uns hier auf die Frage, was für reine Aktienportfolios ein optimaler Schutz gewesen wäre.

Spontan fallen mir folgende Assets ein: US-Aktien, Schwellenländer-Aktien, alternative Multistrategie-Fonds, Gold, Cash und der deutsche Rentenmarkt, hier illustriert anhand des REX Overall TR.

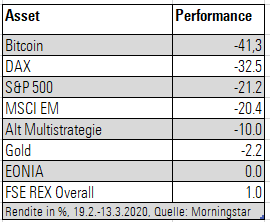

Schauen wir kurz auf die Entwicklung der jeweiligen Anlageklassen, die Sie auch in der Tabelle unter dem Artikel nachvollziehen können:

1) Gold

Leider bot die Krisenwährung keinen absoluten Schutz. Zwar hielt sich Gold in den ersten Wochen der Korrektur recht gut, der Goldpreis schmierte mit zunehmender Dauer der Aktienkorrektur aber ab. Am Ende stand ein Verlust von 2,2 Prozent im Betrachtungszeitraum. Zwar mag Gold den Status eines Katastrophen-Hedges haben, aber in etlichen Finanzkrisen der Vergangenheit, etwa 2008, verhielt sich Gold nicht so, wie es die Fans des Edelmetalls erwartet haben dürften. Offenbar haben viele Investoren zuletzt dieses Asset liquidiert, das sich einigermaßen gut liquidieren lässt, um Löcher anderswo zu stopfen. Das hat auf den Preis gedrückt

2) Staatsanleihen

Auch wenn in dieser Woche die Kurse von Staatsanleihen zuletzt korrigierten, konnten deutsche Renten ein Plus von gut einem Prozent in der Korrekturphase verbuchen. Erneut haben Staatsanleihen also einen zufriedenstellenden Job als Diversifizierer von Aktien-Risiken machen. Erneut zeigte sich, dass es keinen zuverlässigeren Sparring-Partner von Aktien in einem diversifizierten Portfolio gibt, auch wenn die Renditen negativ sein mögen.

3) Eonia/Cash

Wer sein Geld auf dem Konto parkte, hat alles richtig gemacht. Dumm für die Euro-Kritiker, die im Extremfall einen Untergang des Fiat-Geldregimes prognostizieren bzw. entgegenfiebern. Cash ist ein noch sicherer Diversifizierer als Staatsanleihen, weil die Volatilität bzw. die Verlustgefahren praktisch nicht vorhanden sind. Nächster, bitte!

4) US-Aktien und Schwellenländer-Aktien

Auch wenn der S&P 500 und der MSCI Emerging Markets mit einem Minus von jeweils gut 20 Prozent deutlich besser abschnitten als der DAX, so vermute ich, dass dieser Spread eher eine Momentaufnahme darstellt. Man könnte die These aufstellen, dass die Vereinigten Staaten noch einiges in Sachen Corona-Krise vor sich haben. Und ob Schwellenländer-Aktien bei einer Fortdauer der Aktienkorrektur weiterhin Aktienverluste zu dämpfen vermögen, ist auch nicht wirklich klar. Unter dem Strich sehe ich hier eher ein skeptisches "Na, ja". Aber halten wir dennoch fest, dass es in Zeiten sich abzeichnender Konjunkturkrisen kaum einen labileren Aktienmarkt gibt als den deutschen.

5) Hedge-Fonds light

Wir haben uns die Kategorie der alternativen Multistrategie-Fonds angeschaut, die zur Gruppe der sogenannten alternativen UCITS zählen. Es handelt sich um regulierte Hedgefonds, die ihr Geld über mehrere Strategien bzw. Asset-Klassen streuen. Sie verloren im Zeitraum zwischen 19. Februar und 13. März gut zehn Prozent. Nun sind Verluste von zehn Prozent deutlich eher hinzunehmen als Verluste von 30 Prozent und mehr. Aber da diese Fonds in der langen Hausse absolut nicht mit Aktien Schritt halten konnten, sind sie mir prinzipiell suspekt. Man sollte in jedem Fall keine Wunder von ihnen erwarten, zumal die Dispersion der Renditen zwischen den einzelnen Fonds so groß ist, dass man auf diesen Durchschnitt wenig geben sollte.

6) Bitcoin

Tja, Bitcoin. Gemäß den Daten der Plattform coinmarketcap.com verlor der Bitcoin (in Euro umgerechnet) gut 40 Prozent. Spekulanten werden vermutlich weiter mit der Kryptowährung spekulieren. Ich hoffe, die meisten Investoren tun dies nicht!

Tabelle: Wie sich einzelne Asset-Klassen währen der Corona-Krise hielten

Die Analysen in diesem Artikel basieren auf unserem Tool für professionelle Anleger. Weitere Informationen zu Morningstar Direct erhalten Sie hier.

Verpassen Sie nichts! Alle Morningstar Analysen können Sie in unseren wöchentlichen Newslettern gratis mitbekommen. Hier anmelden und immer auf dem Laufenden bleiben!