Wie der breite US-Aktienmarkt insgesamt wurden auch die Kurse von Technologieaktien im ersten Quartal von der Covid-19-Krise nach unten gedrückt. Doch die erste Panik wich recht sehr schnell einer optimistischeren Sicht der Dinge. Investoren stiegen bereits Ende März wieder in größerem Stil in Aktien ein – vor allem bei Technologie-Unternehmen. Einige Bereiche innerhalb der Branche zählen sogar zu den Profiteuren der Pandemie, etwa Unternehmen, die den Trend zu Cloud Computing, Fernarbeit und anderen technologischen Produktivitätslösungen beschleunigen. Per 23. Juni war der Morningstar US Technologie Index auf 12-Monats-Basis um 35% gestiegen und lag damit sehr weit vor dem US-Aktienmarkt, der im gleichen Zeitraum um 7,7% zulegte. In den vergangenen drei Monaten stand es 31,4% zu 23,1% für den Tech-Subindex.

Die unausweichlichen Folgen der Outperformance

Der rasante Kursanstieg hatte eine deutliche Veränderung der Bewertungslage zur Folge. Am 23. Juni waren die US-Technologieaktien auf unserer Coverage-Liste im Median um 6% überbewertet, eine dramatische Umkehrung der Situation von vor drei Monaten, als der Sektor um 20% unterbewertet war. Wir sehen heute sehr wenige Kaufideen, ähnlich wie in den Monaten unmittelbar vor der Pandemie.

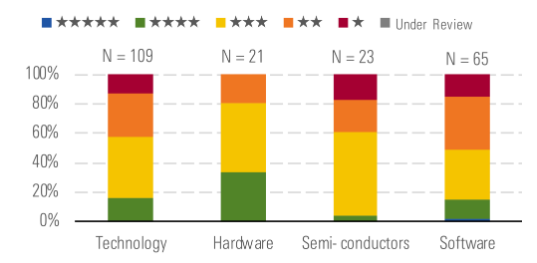

Der Bereich Hardware ist nach wie vor der günstigste Teilbereich; im Median sind die Aktien dort um 5% unterbewertet. Die qualitativ hochwertigeren Namen, die wir analysieren, sind eher bei Halbleitern und Software zu finden. Während beide Sektoren vor einem Vierteljahr unterbewertet waren, haben sich beide wieder erholt, und im Median sind die Aktien in beiden Teilsektoren um 12% überbewertet.

Grafik: Die Bewertungen im Tech-Sektor und seinen Subsektoren

Vor einem Quartal haben wir inmitten des allgemeinen Ausverkaufs Kaufgelegenheiten bei hochwertigen Software-Firmen gesehen. Wir sind von Geschäftsmodellen der Firmen angetan, die Einnahmen auf Abonnementbasis mit geringem Kündigungsrisiko erzielen, da es für sie keinen Unterschied macht, ob Kunden ihre Arbeit im Büro oder im Home-Office erledigen. Das ist übrigens nicht das erste Mal, dass sich der Subsektor Software in einer Krise gut schlägt. Auch während der Kreditkrise hat er sich als widerstandsfähig erwiesen, und es ist naheliegend, dass ein möglicher zweiter Lockdown Software-Hersteller erneut wieder als sicheren Hafen erscheinen lassen würde.

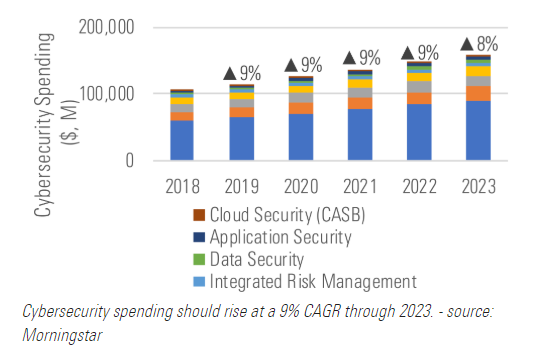

Der Bereich Cybersicherheit gilt vielen Investoren auch als eine Art Zufluchtsort in volatilen Zeiten. Neben dem Abo-Modell hilft diesen Firmen der Umstand, dass der Anstieg von Remote-Arbeit auch die Gefahr von Cyber-Angriffen steigen lässt. Hier werden Lösungen gegen Störungen im Datenverkehr angeboten. Dieser Trend wird sich in nächster Zeit nicht verlangsamen, so dass die IT-Abteilungen weiterhin proaktiv ihre verschiedenen Softwareprogramme und Lösungen überwachen werden, die jeder Mitarbeiter benötigt, um ungestört produktiv sein zu können. Wir gehen davon aus, dass der Cybersicherheitsmarkt (derzeitiges Geschäftsvolumen: über 100 Milliarden US-Dollar) bei einer CAGR von 9% über fünf Jahre wachsen wird.

Grafik: Wachstumsprognosen für Unternehmen im Bereich Cybersicherheit

Nachfolgend finden Sie 3 Unternehmen aus dem Bereich Cyber Security, denen wir in der Zeit von Covid-19 überdurchschnittliches Potenzial zubilligen. Diese Aktien sind unterbewertet, ein seltenes Ereignis in diesen Zeiten!

Economic Moat Rating: Narrow

Geschätzter fairer Wert: $70

Star Rating: 4

Fair Value Unsicherheit: Medium

Wir sehen eine attraktive langfristige Investitionsmöglichkeit in Cognizant Technology Solutions, da wir der Meinung sind, dass der Markt die Auswirkungen des Coronavirus und des jüngsten Maze-Erpressungsangriffs überschätzt. Wir sind uns bewusst, dass 2020 ein hartes Jahr für Cognizant sein wird, da die diskretionären IT-Ausgaben leiden werden und das Unternehmen nach dem Maze-Angriff erhöhte Kosten zur weiteren Sicherung seiner Systeme in Kauf nehmen muss. Wir sind jedoch der Meinung, dass Cognizant langfristig gut positioniert ist, um sich vom Back-Office-Outsourcer hin zum Anbieter von höherwertigen technischen Angeboten zu entwickeln.

Economic Moat Rating: Narrow

Geschätzter fairer Wert: $305

Star Rating: 4

Fair Value Unsicherheit: Hoch

Palo Alto Networks handelt mit einem attraktiven Rabatt auf unsere Fair Value Schätzung. Unserer Ansicht nach wird das Geschäft zur Abwehr von Cyber-Bedrohungen nicht vom derzeitigen Abschwung der Wirtschaft negativ beeinflusst. Investitionen der Unternehmen in ihre Cyber-Sicherheit werden auch durch die stark gestiegenen Geldstrafen bei Verstößen gegen den Datenschutz gefördert. Zudem mangelt es den meisten Unternehmen an Spezialisten im Sicherheitsbereich, was wiederum Spezialisten wie Palo Alto zugutekommt. Zur Ergänzung seiner Marktführerschaft im Bereich Firewalls hat Palo Alto aggressiv eine Plattform aufgebaut, die Cloud-Sicherheitslösungen anbietet und die eine Automatisierung der Reaktionen auf Bedrohungen beinhaltet. Unserer Ansicht nach werden die Unternehmen auf dieses zusätzliche Angebot von Palo Alto setzen, um den Aufwand für die Verwaltung ihrer Tools zu verringern.

Economic Moat Rating: Narrow

Geschätzter fairer Wert: $202

Star Rating: 4

Fair Value Unsicherheit: Hoch

Wir glauben, dass die Position von VMware in den Bereichen Public Clouds, Private Clouds und On-Premises-Ökosystemen eine beneidenswerte Position der Stärke verleiht. Unserer Ansicht nach hat das Unternehmen den Übergang weg von der Abhängigkeit von Serververkäufen gut gemeistert und sich als Schlüsselakteur in aufstrebenden Bereichen mit hohem Wachstum etabliert. Die Diversifizierung in Märkte wie Container-Management, Endanwender-Computing, softwaredefinierte Netzwerke und Sicherheit sollte dazu beitragen, die Auftragslage bei VMware zu stützen.

Die Analysen in diesem Artikel basieren auf unserem Tool für professionelle Anleger. Weitere Informationen zu Morningstar Direct erhalten Sie hier.

DISCLAIMER:

Die hierin enthaltenen Informationen, Daten, Analysen und Meinungen stellen keine Anlageberatung dar und sind insbesondere nicht auf die Prüfung der persönlichen Umstände eines Anlegers gestützt. Sie werden ausschließlich zu Informationszwecken bereitgestellt und sind daher kein Angebot zum Kauf oder Verkauf eines Wertpapiers. Es wird keine Gewähr für die Richtigkeit, Vollständigkeit oder Genauigkeit übernommen. Die zum Ausdruck gebrachten Meinungen sind zum Zeitpunkt der Veröffentlichung gültig und können ohne Vorankündigung geändert werden. Vorbehaltlich anderslautender gesetzlicher Bestimmungen ist Morningstar nicht verantwortlich für Handelsentscheidungen, Schäden oder sonstige Verluste, die sich aus oder im Zusammenhang mit den Informationen, Daten, Analysen oder Meinungen oder deren Verwendung ergeben. Die hierin enthaltenen Informationen sind Eigentum von Morningstar und dürfen vorbehaltlich von Handlungen, die nach UrhG gestattet sind, ohne vorherige schriftliche Genehmigung von Morningstar weder ganz noch teilweise vervielfältigt oder in irgendeiner Weise verwendet werden. Investment-Research wird von Tochtergesellschaften der Morningstar, Inc. erstellt und herausgegeben, einschließlich, aber nicht beschränkt auf, Morningstar Research Services LLC, die bei der U.S. Securities and Exchange Commission registriert ist und von dieser reguliert wird. Um Nachdrucke zu bestellen, rufen Sie uns an unter +1 312-696-6100. Um die Analysen zu lizenzieren, rufen Sie die Nummer +1 312-696-6869 an.

Wichtige Hinweise: Analysten von Morningstar müssen sich in ihrem Verhalten an den Ethikkodex, die Richtlinie für Wertpapierhandel und Offenlegung und die Richtlinie zur Integrität von Investment-Research von Morningstar halten. Nähere Informationen zu Interessenkonflikten erhalten Sie hier.