Der 2014 aufgelegte Ark Innovation ETF hat sich zwar nicht über Nacht zu einer Sensation entwickelt, macht aber dafür in den vergangenen Monaten umso mehr von sich reden. Der Fonds erlangte nach seinem 87%igen Plus im Jahr 2017 (alle Performance-Angaben in US-Dollar) sowie nach dem bullischen Call des Managements auf Tesla im Jahr 2018 mehr Aufmerksamkeit. Der Fonds erzielte im Jahr 2020 eine Gesamtrendite von mehr als 150 % und sammelte rund 10 Mrd. USD an Zuflüssen ein. In diesem Jahr sind waren es nochmal 5,2 Mrd. USD (Stand: 11. Februar). Diese sintflutartigen Zuflüsse machen den Fonds - zusammen mit einigen anderen ARK-ETFs - zu einem der am schnellsten wachsenden Fonds in der Branche.

In diesem Artikel verwende ich das Global Risk Model von Morningstar, um die zugrundeliegenden Eigenschaften des ARK Innovation zu analysieren.

Das Portfolio ist mit nur 48 Titeln ziemlich kompakt. Etwa die Hälfte des Vermögens konzentriert sich auf die Top-10-Titel. Das Top-Holding ist Tesla - seit 2014 ein fester Bestandteil dieses und anderer ARK Portfolios. Die Aktie macht inzwischen etwa 11 % des Vermögens aus. ARK-Invest-Chefin Cathie Woods Streben nach bahnbrechenden Innovationen ist nicht auf die Vereinigten Staaten beschränkt; der Fonds investiert derzeit etwa 20 % des Vermögens in internationale Aktien wie Materialise, CRISPR Therapeutics und Shopify.

Aktiver Ansatz im Kleid eines ETF

Gemessen am Standardindex ist der Fonds hoch aktiv gemanagt - nur etwa 3 % des Portfolios besteht aus Aktien im S&P 500, der im Verkaufsprospekt genannten Benchmark. Doch auch gemessen an dem für den Fonds repräsentativeren Russell 1000 Growth ist der ETF sehr aktiv: Der Active Share (ein Maß für den Grad der Portfolioüberlappung) beläuft sich auf über 92 %, was bedeutet, dass nur etwa 10% seiner Bestände den Index nachbilden.

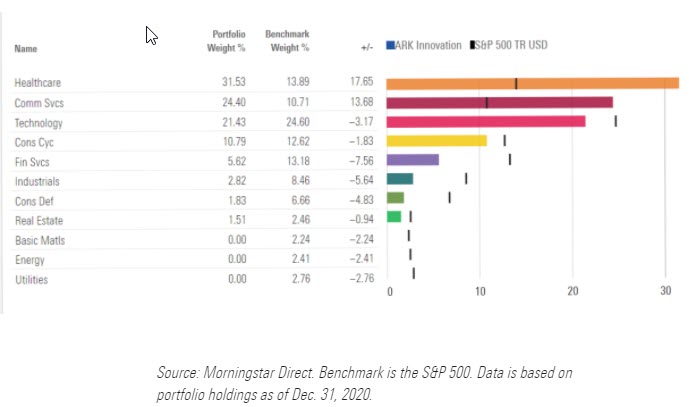

Im Gegensatz zu vielen wachstumsorientierten Managern ist der ARK Innovation nicht auf Technologieaktien festgelegt. Stattdessen ist fast ein Drittel des Fondsvermögens in Aktien des Gesundheitswesens investiert, einschließlich eines Anteils von 17,8% in Biotech-Titeln. Auch Kommunikationsdienstleister spielen dank Beteiligungen wie Roku, Spotify und Twilio eine große Rolle. Die Gewichtung des Fonds in Tech-Aktien ist zwar insgesamt etwas niedriger als der Durchschnitt, umfasst aber zahlreiche Softwareanwendungen und Softwareinfrastrukturnamen. Gleichzeitig ist der Fonds in konjunktursensiblen Sektoren wie Industrie- und Grundstoffwerten sowie Finanzwerten untergewichtet.

Grafik: Die Sektorallokation des Ark Innovation

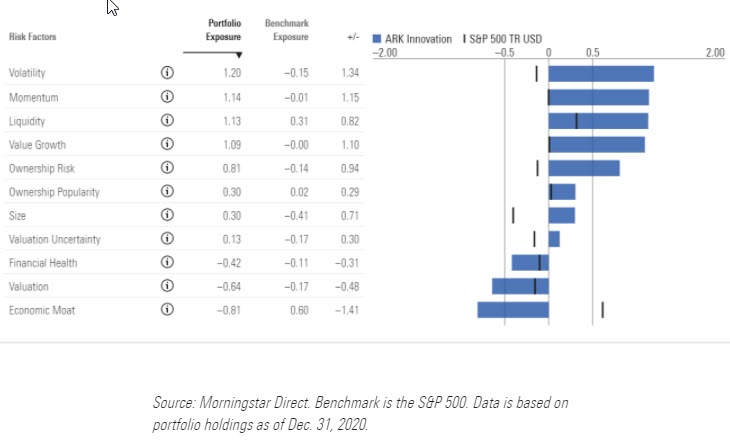

Schauen wir uns nun den Fonds durch die Linse der elf Faktoren des Morningstar Global Risk Models genauer an. Sie helfen dabei, das Portfolios zugrunde liegende Risiko zu beleuchten. Es handelt sich um normalisierte Z-Scores, die eine Skala von minus 2 bis plus 2 abdeckt. Das Universum umfasst 7.000 US-Aktien. Sechs der elf Faktoren (Bewertung, Bewertungsunsicherheit, wirtschaftlicher Moat, finanzielle Gesundheit, Ownership-Risiko und Ownership-Beliebtheit) basieren auf dem fundamentalen Aktienresearch von Morningstar und allgemein verfügbaren Unternehmensdaten. Die anderen fünf Faktoren (Liquidität, Größe, Value-Growth, Momentum und Volatilität) sind traditionelle Risikofaktoren, die in der akademischen Forschung umfassend untersucht wurden.

Grafik: Das Risiko-Exposure des Ark Innovation

Volatilität: Unser Volatilitätsfaktor basiert auf der Schwankungsbreite der historischen Kurse einer Aktie in den vergangenen zwölf Monaten. Die Holdings des ARK Innovation weisen eine deutlich überdurchschnittliche Volatilität auf, mit einem Score von 1,20 gegenüber negativen 0,15 für den S&P 500. Größere Beteiligungen wie Tesla, Square und Invitae sind deutlich volatiler als der breite Markt. Fondsmanager Cathie Wood streut zwar ein paar Namen mit geringerer Volatilität ein, wie Intercontinental Exchange und Nintendo, aber diese sind eher die Ausnahme als die Regel. In den vergangenen fünf Jahren gehörte die Volatilität des ETFs zu den höchsten in der Morningstar-Kategorie Mid-Cap Growth.

Momentum: Die Holdings des ARK Innovation weisen einen sehr hohen Momentum-Faktor auf, wie der Score von 1,14 gegenüber negativen 0,01 für den S&P 500 zeigt. Auch hier tragen Unternehmen wie Tesla, Twist Bioscience und Zoom Communications zur starken Momentum-Orientierung des Fonds bei. Aktien mit einer starken Momentum-Orientierung haben sich in den letzten Jahren besonders gut entwickelt, was dem Fonds Rückenwind gegeben hat.

Liquidität: Der Liquiditätsfaktor misst das durchschnittliche Handelsvolumen einer Aktie während des letzten Monats im Verhältnis zu den insgesamt ausstehenden Aktien. Er ist ein Maß dafür, wie schnell der Besitz einer Aktie zwischen verschiedenen Investoren den Besitzer wechselt. Die Holdings des ARK Innovation schneiden hier überdurchschnittlich hoch ab, wie der Portfolio Score von 1,13 gegenüber 0,31 für den S&P 500 zeigt. Doch das kann eine trügerische Sicherheit vermitteln. Ein hohes Handelsvolumen ist zwar generell vorteilhaft, aber das kann sehr schnell Änderungen unterliegen. Zwar mögen viele ARK-Favoriten im Moment beliebt sein, aber das Handelsvolumen kann schnell versiegen, wenn sie in Ungnade fallen. Die Vorliebe des Fonds für konzentrierte Positionen könnte auch zu Liquiditätsproblemen führen, wenn er gezwungen ist, Aktien zu verkaufen, um Anleger-Rückgaben zu erfüllen, insbesondere bei Positionen, bei denen Ark einen großen Prozentsatz der ausstehenden Aktien besitzt.

Value-Growth: Dieser Faktor misst die Value- und Growth-Charakteristika eines Portfolios. Er basiert darauf, wie der Markt eine Aktie bewertet. Hier stehen die Kennzahlen Gewinnrendite, Dividendenrendite und der Buchwert im Vordergrund (relativ zum Universum). Ein niedriger Score deutet auf einen Value,-, ein hoher auf einen Growth-Bias hin. Die Aktien im ARK Innovation weisen eine starke Wachstumsorientierung auf. Die Top-Holdings Tesla, Roku, CRISPR Therapeutics und Square sind hoch bewertet. Tatsächlich werden nur zwei der Holdings Intercontinental Exchange und Taiwan Semiconductor Manufacturing als Value-Werte eingestuft.

Ownership Risiko: Wir messen das Ownership-Risiko, indem wir uns die Risikoprofile von Fonds vergleichen, die die identischen Aktien besitzen. Wenn Fonds oder Portfolios tendenziell ein hohes Risikoprofil aufweisen, weisen wir einen höheren Ownership Risk Score zu. Die Bestände von ARK Innovation weisen ein überdurchschnittlich hohes Risiko auf, wobei Positionen wie Invitae, Editas Medicine und Organovo besonders hohe Scores haben. Invitae zum Beispiel wird hauptsächlich von Small-Cap-Indexfonds gehalten. ARK Investment Management besitzt etwa 15% der ausstehenden Aktien.

Ownership-Beliebtheit: Dieser Faktor stellt Veränderungen in der Popularität einer bestimmten Aktie aus der Perspektive des Fondsmanagers dar. Hohe Beliebtheitswerte zeigen an, dass mehr Fondsmanager ihre Positionen in der Aktie in den letzten Monaten erhöht haben. Die Bestände von ARK Innovation schneiden bei dieser Metrik überdurchschnittlich hoch ab, mit einem z-Score von 0,30 gegenüber 0,02 für den S&P 500. Aber während die meisten seiner Beteiligungen eindeutig im Trend liegen und in Mode sind, tendieren nur wenige seiner Beteiligungen (einschließlich Unity Software und Seres Therapeutics) zu Extremwerten bei mit Blick auf ihre Beliebtheit bei anderen Fondsmanagern.

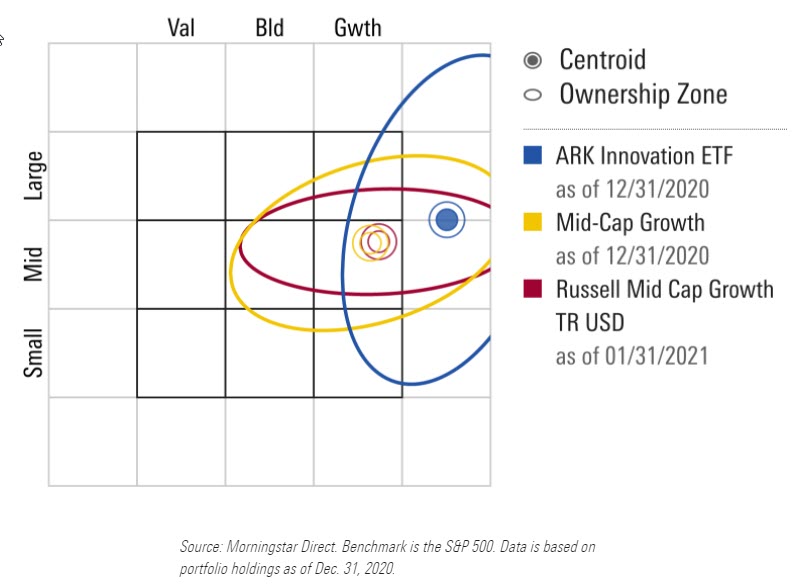

Größe: Der Größenfaktor basiert auf der Marktkapitalisierung der in einem Portfolio enthaltenen Aktien, wobei höhere Werte auf eine Übergewichtung von Aktien mit geringerer Marktkapitalisierung hinweisen. Akademische Untersuchungen haben ergeben, dass Aktien mit geringerer Marktkapitalisierung über längere Zeiträume eine bessere Performance aufweisen (in den letzten zehn Jahren haben freilich Titel mit höherer Marktkapitalisierung die Nase vorn gehabt). Wie die Morningstar Style Box unten veranschaulicht, hat weist der ARK Innovation eine ziemlich flexible Marktkapitalisierung auf. Die Bestände reichen von Micro Caps wie Organovo Holdings bis zu Mega Caps wie Tencent Holdings.

Grafik: Der ARK Innovation im Spiegel der Morningstar Style Box

Bewertung: Der Bewertungsfaktor misst, wie billig oder teuer eine Aktie im Vergleich zur quantitativen Fair-Value-Schätzung von Morningstar ist, einer statistischen Schätzung des fairen Wertes, die auf den prognostizierten zukünftigen Cashflows eines Unternehmens basiert. Höhere Werte zeigen an, dass die Aktie unterbewertet ist und mit größerer Wahrscheinlichkeit positive ökonomische Renditen erwirtschaften wird, während niedrigere Werte eine höhere Bewertung anzeigen. Das Portfolio von ARK Innovation schneidet bei dieser Kennzahl deutlich unterdurchschnittlich ab, mit einem Score von minus 0,64 gegenüber minus 0,17 für den S&P 500. Die Bewertungen der Holdings sehen auf Basis dieser Kennzahl fast durchweg teuer aus. CRISPR Therapeutics beispielsweise wurde am 16. Februar zu einem Preis von etwa 150 $ pro Aktie gehandelt, was einem Aufschlag von mehr als 50 % gegenüber der quantitativen Fair-Value-Schätzung von etwa 110 $ pro Aktie entspricht.

Bewertungsunsicherheit: Der Bewertungsunsicherheitsfaktor basiert auf dem Morningstar Quantitative Uncertainty Rating und misst den Grad der Unsicherheit, der in der quantitativen Fair-Value-Schätzung eines Unternehmens steckt. Unternehmen mit weniger konsistenten operativen Erträgen und Investitionsausgaben weisen tendenziell weniger stabile Cashflows auf, was es schwieriger macht, einen geschätzten fairen Wert festzulegen. Höhere Scores implizieren eine größere Unsicherheit. Dementsprechend weisen Portfolios mit hohen Werten für die Bewertungsunsicherheit tendenziell eine höhere Volatilität der Renditen auf. Die Holdings des ARK Innovation weisen einen überdurchschnittlich hohen Wert für die Bewertungsunsicherheit auf, mit einem Portfolio-Score von 0,13 gegenüber negativen 0,17 für den S&P 500. Holdings wie CRISPR Therapeutics, Invitae, Zillow und Pure Storage sind nicht nur volatil, sondern auch schwer zu bewerten, was ein weiteres potenzielles Risiko darstellt.

Finanzielle Gesundheit: Der Faktor "Finanzielle Gesundheit" basiert auf der Stärke der Bilanz eines Unternehmens sowie auf der Volatilität des Eigenkapitals. Höhere Punktzahlen bedeuten Portfolios mit einer stärkeren finanziellen Gesundheit und einem geringeren Risiko eines Konkurses. Aktien, die bei diesem Faktor gut abschneiden, halten sich in der Regel besser bei wirtschaftlichen Abschwüngen, wie z. B. der globalen Finanzkrise im Jahr 2008. Die Bestände von Ark Innovation schneiden bei der finanziellen Gesundheit unterdurchschnittlich ab, mit einem durchschnittlichen z-Score von minus 0,42 gegenüber minus 0,11 für den S&P 500. Viele Portfoliobeteiligungen erwirtschaften noch keine Gewinne oder freien Cashflows, was sie potenziell anfällig macht, wenn ihnen die Barmittel zur Unterstützung ihrer Geschäftstätigkeit ausgehen.

Ökonomischer Moat: Der ökonomische Moat-Faktor basiert auf dem Morningstar Quantitative Economic Moat Rating, das die Stärke des Wettbewerbsvorteils eines Unternehmens auf der Grundlage der Nachhaltigkeit seiner Gewinne misst. Höhere Punktzahlen deuten darauf hin, dass ein Unternehmen in der Lage ist, Konkurrenten über einen längeren Zeitraum in Schach zu halten. Die Holdings des ARK Innovation weisen einen deutlich unterdurchschnittlichen Wert für den ökonomischen Moat-Faktor auf, mit einem Portfolio-Score von negativen 0,81 gegenüber plus 0,60 für den S&P 500. Etwa ein Drittel der Bestände des Fonds - darunter Tesla, Square und Proto Labs - haben einen Narrow Moat Rating, aber die Mehrheit des Portfolios besteht aus Unternehmen ohne Moat. Das hat der Performance bisher nicht geschadet, aber die Holdings könnten leiden, wenn Konkurrenten angreifen und sich die verstärkte Konkurrenz negativ auf ihren Marktanteil und ihre Rentabilität auswirkt.

Fazit

Die hervorragende Performance des ARK Innovation zeugt von der Fähigkeit des Managements, zur richtigen Zeit am richtigen Ort zu sein und Digitalisierungs-Trend in Outperformance umzumünzen. Ein genauerer Blick auf das Portfolio offenbart jedoch eine Menge potenzieller Risiken. Tatsächlich liegt das Risikoniveau des Portfolios in zehn von elf untersuchten Faktoren im Global Risk Model von Morningstar weit über dem durchschnittlichen US-Aktienfonds. Und dass das Liquiditäts-Risiko ist möglicherweise nicht so gering, wie es in der Untersuchung scheint. Handelsvolumina können schnell austrocknen, wenn die Bewertungen einbrechen oder Marktlieblinge in Ungnade fallen. Im Falle hoher Rückgaben könnte es schwierig sein, einige der Bestände zu liquidieren, in denen der ETF hohe Positionen hat (und einen hohen Anteil am Freefloat).

Das schnelle Vermögenswachstum des Fonds ist ein weiterer Risikofaktor, der nicht direkt in den elf oben besprochenen Faktoren enthalten ist. Er ist ein beliebtes Ziel für Hedgefonds, Daytrader und Leerverkäufer, und jede Umkehrung der Geldflüsse könnte zu einer Abwärtsspirale führen, einschließlich negativer Kursauswirkungen, wenn der Fonds gezwungen ist, in einer ungünstigen Lage Positionen zu liquidieren. Anleger, die von den Spitzenrenditen des Fonds fasziniert sind, sollten bedenken, dass Übertreibungen nach oben oft korrigiert werden. Beim ARK Innovation könnten dann die bisher wenig beachteten Risikofaktoren mit Macht in den Vordergrund treten.

Verpassen Sie nichts! Mit unseren Morningstar Research Newslettern für Investoren bekommen Sie zeitnah, gratis und in verständlicher Sprache das wichtigste Research von Morningstar frisch auf den Tisch! Hier können Sie sich für unsere Fonds- und für den ETF-Newsletter anmelden - und immer auf dem Laufenden bleiben!

Die Analysen in diesem Artikel basieren auf unserem Tool für professionelle Anleger. Weitere Informationen zu Morningstar Direct erhalten Sie hier.