Vor Kurzem haben wir für an Kryptowährungen interessierte Anleger die Grundlagen von Ethereum erläutert. Nun möchten wir einen eingehenden Blick auf Ether (offizielle Bezeichnung für die Währung des Ethereum-Protokolls) als Investitionsanlage werfen.

Ether ist so volatil, dass man (so wie wahrscheinlich viele Kryptofans) behaupten könnte, dass sich eine klassische Portfolioanalyse nicht für diese Kryptowährung eignet. Sie dient eher als spekulative Anlage zur Nutzung des langfristigen Umstiegs auf digitales Geld und der laufenden Revolution im Bereich der Finanztechnologien. Dennoch sollten Anleger, für die eine Investition in Ether verlockend klingt, vorsichtig vorgehen und bedenken, dass selbst kleine Ether-Anlagen das Risikoprofil eines Portfolios erheblich ändern können.

Hohe Risiken, hohe Gewinne

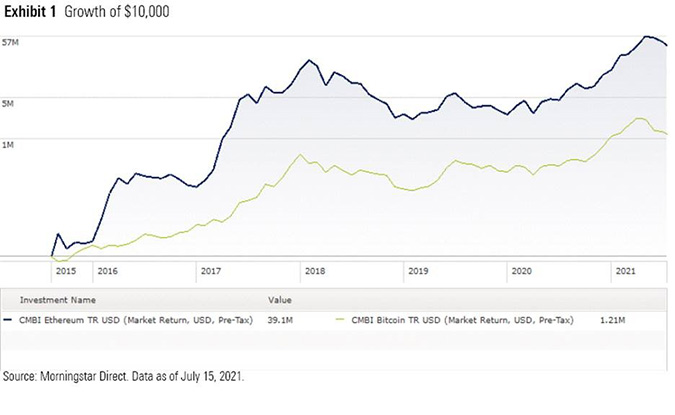

Aus Anlegerperspektive ist die Bilanz von Ether durchwachsen. Anleger, die frühzeitig investierten, haben Millionen verdient, wie die folgende Grafik zeigt. Allerdings hat sich Ether als noch volatiler erwiesen als Bitcoin. Auf Kursgewinne von bis zu 9.900 % (kein Tippfehler) im Jahr 2017 folgte ein Rückgang von 82 % im Jahr 2018. So wie andere Kryptowährungen war Ether auch in den vergangenen paar Monaten von extremen Preisschwankungen betroffen. In der dritten Maiwoche fiel der Kurs von Ether zum Beispiel um etwa 38 %. Seither hat die Währung allerdings den Großteil dieses Verlusts wieder wettgemacht.

Aufgrund dieser hohen Preisvolatilität haben es Ether-Anleger schwerer als Bitcoin-Anleger. In den vergangenen fünf Jahren war Ethers Standardabweichung (ein Maßstab für die Volatilität) mehr als neunmal so hoch wie jene des Morningstar US Market Index, einer breiten Benchmark für US-Aktien, und fast doppelt so hoch wie jene von Bitcoin.

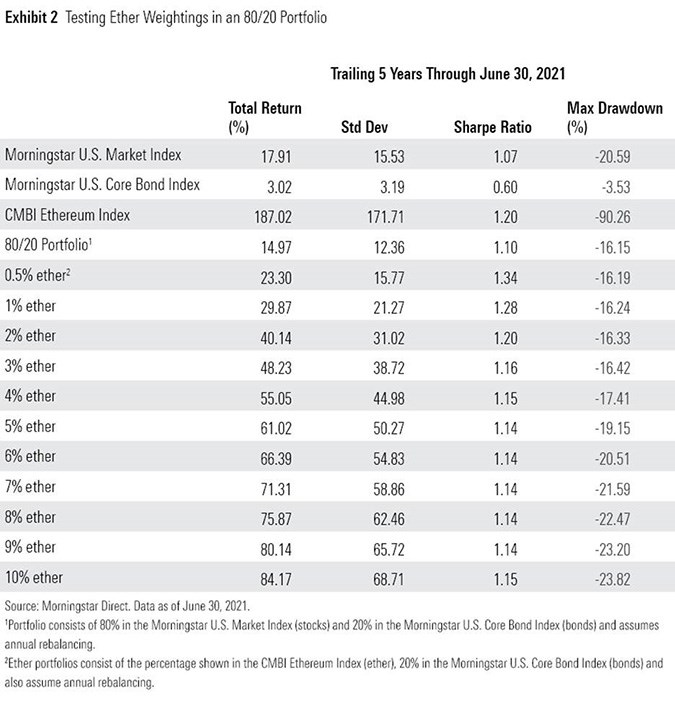

Um die potenziellen Auswirkungen der Ergänzung eines Portfolios mit einer Ether-Anlage zu quantifizieren, sah ich mir an, was es bedeuten würde, einem Portfolio unterschiedliche Prozentsätze von Ether (mit dem CMBI Ethereum Index als Proxy für Ether) hinzuzufügen, wenn der Morningstar US Market Index im Portfolio mit 80 % und der Morningstar US Core Bond Index mit 20 % gewichtet sind. In allen Szenarien reduzierte ich die Aktiengewichtung des Portfolios zugunsten der Kryptowährungsallokation und hielt die Anleihengewichtung konstant.

Wie die folgende Grafik veranschaulicht, kann schon eine kleine Ether-Anlage einen erheblichen Effekt haben. In Kombination mit klassischen Portfoliopositionen sind die Auswirkungen der extremen Volatilität von Ether zwar geringer, da die Kryptowährung im Allgemeinen eine niedrige Korrelation mit Aktien und Anleihen aufweist. Dennoch kann schon ein geringes Engagement das Risikoprofil eines Portfolios erheblich verändern. Schon ein Ether-Anteil von 2 % führte dazu, dass sich die Standardabweichung des Portfolios in den fünf Jahren bis Ende Juni 2021 mehr als verdoppelte.

Wenn Anleger dieses zusätzliche Risiko übernommen hätten, wären sie dafür großzügig belohnt worden: Ein Ether-Anteil von 2 % hätte die annualisierten Renditen des Portfolios in dem fünfjährigen Zeitraum mehr als verdoppelt. Auf risikobereinigter Basis wäre jedoch eine minimale Ether-Anlage optimal gewesen.

Ethers Rolle in einem diversifizierten Portfolio

Natürlich wird die Portfolio-Performance von Ether in den nächsten fünf Jahren wahrscheinlich anders aussehen. Die Volatilität ist etwas gesunken, da Kryptowährungen allmählich im Mainstream ankommen. In den vergangenen drei Jahren betrug die monatliche Standardabweichung von Ether im Durchschnitt 107,5 %, während sie bei Bitcoin im Vergleich dazu 81,1 % und beim Morningstar US Market Index 19,3 % betrug. In absoluten Zahlen ist dies immer noch eine hohe Standardabweichung, aber sie ist ausreichend gesunken, um Ether in den letzten Jahren aus Portfolio-Perspektive attraktiver zu machen (trotz des deutlichen Rückgangs in den vergangenen zwei Monaten).

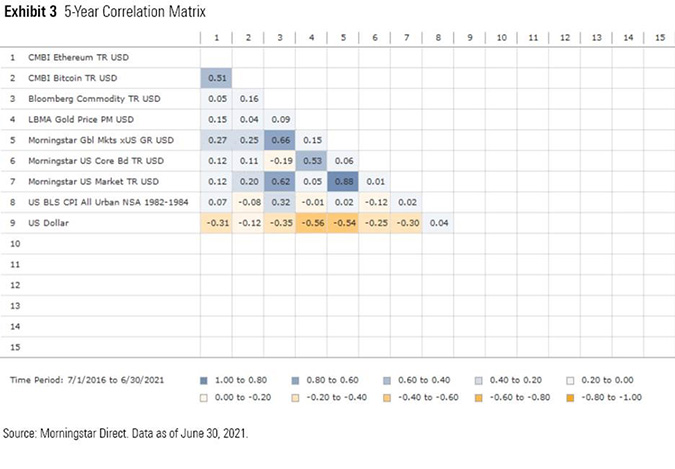

Welche Rolle Ether in einem diversifizierten Portfolio spielen kann, wird auch von der Entwicklung der Korrelationstrends abhängen. In den letzten fünf Jahren wies Ether sehr niedrige Korrelationen mit den meisten wichtigen Anlageklassen auf, wie in der folgenden Grafik veranschaulicht wird. Seine Korrelation mit US-Aktien und -Anleihen belief sich zum Beispiel auf nur 0,12 (bei einer Korrelation von 1,0 entwickeln sich zwei Anlagen gleich). So wie Bitcoin korreliert Ether zudem negativ mit dem US-Dollar und eignet sich daher möglicherweise als gute Absicherung gegen eine langfristige Schwäche des Greenbacks. Die Korrelationen sind in letzter Zeit zwar gestiegen, bleiben aber insgesamt niedrig.

Fazit

Trotz der starken Zugewinne in der Vergangenheit kommt Ether aufgrund seiner extremen Volatilität für viele Anleger wahrscheinlich nicht infrage. Auch die Bestimmung des zugrundeliegenden Werts gestaltet sich so wie bei Bitcoin schwierig, weil Ether keine Cashflows generiert. Sein Preis beruht hauptsächlich darauf, wie viel Anleger zu zahlen bereit sind, und dies kann sich von Woche zu Woche oder sogar von Tag zu Tag deutlich ändern.

Für Ether spricht, dass es einen einzigartigen Stellenwert unter den Kryptowährungen einnimmt. Während Bitcoin vor allem als digitale Währung und Wertanlage dient, erfüllt Ether einen weiteren Nutzen. Wie ich schon in meinem letzten Artikel erwähnt habe, wird es verwendet, um die Rechnerleistung im Netzwerk anzutreiben, intelligente Verträge auszuführen und Miner zu bezahlen, die zur Blockchain hinzuzufügende Transaktionen validieren und verifizieren. Diese Funktion sollte zu einer anhaltenden Nachfrage und einer (theoretischen) Preisuntergrenze führen.

Auch das Ethereum Improvement Protocol 1559, dessen Einführung für den August geplant ist, dürfte die Attraktivität von Ether erhöhen. Das EIP wird unter anderem bei jeder Transaktion einen kleinen Ether-Betrag „verbrennen“. Dadurch wird das Ether-Angebot praktisch reduziert und sein Wert im Laufe der Zeit gesteigert.

Fürs Erste bleibt Ether allerdings eine ziemlich spekulative Investitionsanlage. Für konventionelle Anleger eignet sich die Kryptowährung in (sehr) kleinen Beträgen wahrscheinlich am besten als Absicherung gegen eine US-Dollar-Schwäche und umfassende Disruptionen im globalen Finanzsystem.