Kapitulation bei Investments ist der Kapitulation in anderen Bereichen sehr ähnlich – es handelt sich um eine Situation, in der Anleger den extremen Druck verspüren, zu verkaufen, und das dann in Scharen tun. Andere Erklärungen sind: Sich ergeben. Das Handtuch werfen. Aufgeben. Die weiße Fahne schwenken. Alles verkaufen und weglaufen.

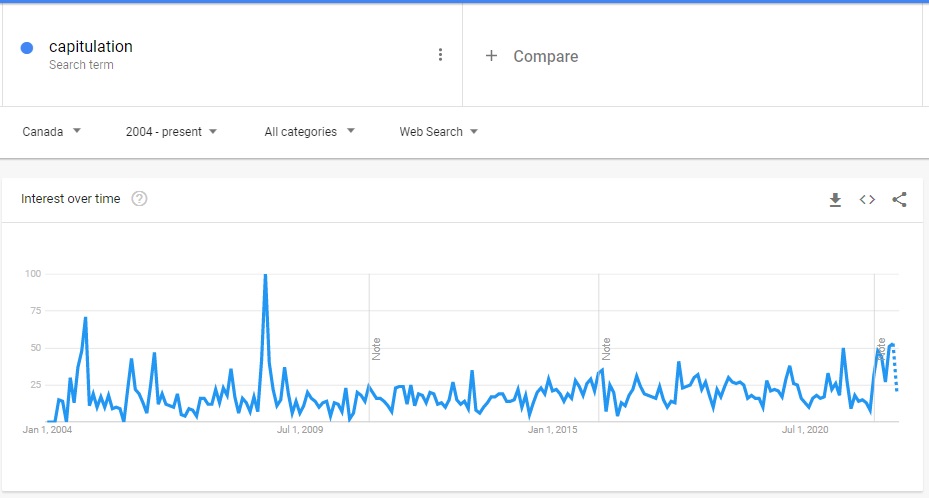

Den Begriff "Kapitulation" gibt es schon eine ganze Weile, aber am populärsten war er laut Google Trends – was für eine Überraschung – im September und Oktober 2008.

Kapitulation führt zu einem Ausverkauf am Markt

Vereinfacht ausgedrückt, ist Kapitulation, als stehe man am Rand eines Abhangs, den man langsam hinunterrutscht, wenn der Markt oder eine Aktie oder mehrere Aktien zu fallen beginnen und einige Zeit weiter fallen. Die Idee dahinter: Auch wenn einige Anleger optimistisch bleiben, gerät an diesem Punkt die Mehrheit in Panik, und wenn die Verluste zu groß werden, kapitulieren sie und verkaufen ihre Bestände, was zu einem noch stärkeren Kursrückgang führt, der dann eine Erholungsrallye auslöst.

Wie Sie sich vorstellen können, ist einer der Indikatoren für eine Kapitulation ein sehr hohes Handelsvolumen, das die Anleger mit geringerer Risikobereitschaft vertreibt und nur die "Diamantenhände" übrigbleiben. Das Urban Dictionary definiert "Diamond Hands" als die Standhaftigkeit, an extrem riskanten Finanzpositionen festzuhalten. Die Standhaftigkeit kann sich darin äußern, dass man sich entweder weigert, eine stark verlustbringende Position zu verkaufen (und darauf wartet, dass sie sich erholt, während man noch größere Verluste riskiert), oder dass man sich weigert, eine hochprofitable Position zu verkaufen (und auf noch größere Gewinne wartet, während man den Verlust früherer Gewinne riskiert).

Kapitulation ist zudem der Zeitpunkt, an dem die Marktteilnehmer glauben, dass der Tiefpunkt erreicht ist. Wenn Sie diesen Zeitpunkt genau abpassen und den Markt (oder die Aktie, die gerade fällt) genau zu diesem Zeitpunkt kaufen, können Sie ein Vermögen machen, denn von diesem Zeitpunkt an kann es mit dem Markt oder der Aktie nur noch aufwärts gehen.

Wie kann man eine Kapitulation zutreffend identifizieren? Das ist unmöglich.

Es ist leicht, den Tiefpunkt eines Marktes im nachhinein zu benennen, aber nahezu unmöglich, ihn tatsächlich vorherzusagen. Die Talsohle eines Aktienmarktes wird nur selten durch Anleger markiert, die in Panik geraten und massenhaft verkaufen (es sei denn, es gibt ein Nachrichtenereignis, das die Massenflucht auslöst). In den meisten Fällen wird die Talsohle bei Aktien allmählich erreicht, manchmal im Lauf von Stunden, manchmal im Lauf von Tagen oder sogar Monaten. Oftmals bemerken die Anleger nicht einmal, dass die Talsohle erreicht wurde, bevor sich die Aktie(n) oder der Markt wieder erholen.

Denken Sie an die Gamestop-Aktie (GME) vor Januar 2021. Wären Sie in der Lage gewesen, den genauen Tiefpunkt für die Aktie zeitgleich zu erkennen? Das ist zweifelhaft. Und auch niemand sonst hätte es gekonnt. Eine Kapitulation kann nur im Nachhinein beobachtet werden. Nebenbei bemerkt: Ein weiterer Indikator für eine Kapitulation (allerdings für eine, die bereits stattfand) ist eine Kurserholung, die folgt, sobald die Panikverkäufe ihren Lauf genommen haben.

Wie Jason Zweig 2008 im Wall Street Journal schrieb: "Bärenmärkte enden manchmal mit einem Knall, manchmal mit einem Wimmern. Es ist wahrscheinlicher, dass Sie ein Einhorn in Ihrem Garten oder eine Schimäre in Ihrer Küche sehen, als dass Sie ein unbestreitbares Zeichen für eine Marktkapitulation entdecken. ...Glauben Sie ja nicht, dass Sie jemals ein klares Signal von einem so unklaren Indikator erhalten werden."

Außerdem sollten langfristige Anleger, die einen Plan haben, Kapitulation am besten ganz ignorieren. Das Beste ist, sich an den eigenen Plan zu halten.

Warum kapitulieren Menschen (und Anleger)?

Laut Samantha Lamas, die bei Morningstar Verhaltens-Research betreibt, gibt es im Zusammenhang mit irrationalen Verhaltensmustern viele mögliche Ursachen für Panikverkäufe. "Eine, die mir in den Sinn kommt, ist der so genannte Recency Bias, der Hang, erst kürzliches Passiertes überzubetonen. Wenn wir vorhersagen, was die Zukunft bringt, greift unser Verstand ganz natürlich auf das zurück, was zuletzt passiert ist. Das liegt zum Teil daran, dass es unserem Gehirn leichter fällt, sich an das zu erinnern, was gerade passiert ist, als an das, was weiter in der Vergangenheit liegt.

Obwohl diese Abkürzung im Alltag meist gut funktioniert, kann sie dazu führen, dass wir bei Anlageentscheidungen den jüngsten Ereignissen eine übermäßige Bedeutung beimessen. Für viele Anleger heißt das: Wenn ihr Portfolio um 10% fällt, sind sie aufgrund des Recency Bias davon überzeugt, dass es weiter fallen wird.

Wie kann man sich gegen Kapitulation schützen?

Eine Person, die Gefahr läuft, in Panik zu verkaufen, ruft laut Lamas möglicherweise bei jeder Marktbewegung ihren Berater an oder überprüft ständig ihr Portfolio oder die Börsennachrichten.

Um sich vor Panikverkäufen zu schützen, können Anleger drei Dinge tun.

- Erstellen Sie zuerst einen Zeitplan, wann und wie oft Sie die Nachrichten oder Ihr Portfolio überprüfen, damit die ständigen Schwankungen Ihr gutes Urteilsvermögen nicht beeinträchtigen.

- Erstellen Sie dann einen Plan, was Sie tun, wenn der Markt fällt – oder steigt.

- Erstellen Sie Faustregeln für den Verkauf, wie etwa "Ich werde eine neue Idee immer mit einem engen Freund oder Familienmitglied besprechen, bevor ich auf Verkaufen klicke."

"Die letzte Regel bringt eine gewisse Reibung in den Entscheidungsprozess und hilft der Person hoffentlich, zweimal nachzudenken, bevor sie eine voreilige Entscheidung trifft", sagt Lamas.

Wann sollte ich meine Aktien verkaufen?

Christine Benz von Morningstar verweist darauf, dass man keine Investmentlegende sein muss, um zu wissen, dass es in einem solchen Umfeld selten ratsam ist, zu verkaufen, wenn man es vermeiden kann. "Der Versuch, während eines Ausverkaufs des Marktes aus diesem Markt auszusteigen, verstößt gegen einen der wichtigsten Grundsätze erfolgreichen Investieren: teuer verkaufen. Anleger, die in Panik verkaufen, neigen zudem dazu, emotionale Entscheidungen zu treffen, die den Erfolg ihrer Pläne untergraben. Selbst die emotionale Erleichterung, die ein Verkauf mit sich bringen kann, ist nur von kurzer Dauer, da sie meist schnell von einer anderen quälenden Sorge abgelöst wird: Ist es an der Zeit, wieder einzusteigen?", sagt sie.

In drei Fällen kann es jedoch für einige Anleger sinnvoll sein, Aktien zu verkaufen, sagt Benz. Hier sind ihre drei Szenarien:

- Sie stehen kurz vor dem Ruhestand und müssen das Risiko reduzieren: Auch wenn unsere Risikobereitschaft in der Regel zunimmt, wenn wir als Anleger Fuß fassen, nimmt gewöhnlich die Fähigkeit unserer Portfolios ab, Risiken zu absorbieren. Auch wenn die Risikotoleranz mit zunehmender Erfahrung wächst, nimmt die Risikokapazität – die Fähigkeit, große Verluste in unseren Aktienportfolios zu verkraften – ab, wenn wir uns dem Zeitpunkt nähern, an dem wir Auszahlungen aus unseren Portfolios vornehmen. In diesem Lebensabschnitt ist es ratsam, mit Positionen in Bargeld und Anleihen ein Bollwerk aufzubauen.

- Sie haben ein kurzfristiges Anlageziel: Wenn Sie ein jüngerer Anleger sind, stehen in den nächsten Jahren vermutlich große Meilensteine Ihres Lebens an, wie der Kauf eines Hauses oder die Geburt eines Kindes. In solchen Situationen müssen Sie vielleicht auf Ihre Portfolios zurückgreifen, um Notausgaben zu decken, um Zeiten mit geringem (oder gar keinem) Einkommen zu überbrücken oder um ein kurzfristiges Ziel außerhalb des Ruhestands zu finanzieren, wie z. B. die Anzahlung für ein Haus. Neue Anleger mit einem zu risikoreichen Portfolio sollten sich nicht schämen, einige ihrer Aktienbestände zu liquidieren und ihr Portfolio so zu mischen, dass es ihren potenziellen Bedarf an liquiden Mitteln in den nächsten Jahren angemessen widerspiegelt.

- Und drittens besteht die Möglichkeit, dass Sie kapitulieren, wenn sich die Lage verschlechtert: Die beiden erst genannten Szenarien drehen sich um die Risikofähigkeit, bei der ein zu aggressives Portfolio im Widerspruch zu den geplanten oder erforderlichen Ausgaben des Anlegers stehen könnte. Aber selbst, wenn ein Anleger einen ausreichend langen Zeithorizont hat, um Aktien zu halten, gibt es noch ein weiteres Problem, das bei zu riskanten Portfolios auftreten kann, nämlich das Kapitulationsrisiko.

Mit dem von ihr geprägten Begriff bezeichnet Benz die Möglichkeit, dass ein Anleger in Verlustphasen so nervös wird, dass er sich aus Aktien herauskauft und damit Verluste auf dem Papier in reale Verluste verwandelt. Während es keinen Sinn macht, Aktien komplett über Bord zu werfen, kann es durchaus ratsam sein, sich von einigen Aktien zu trennen und etwas mehr in Anleihen zu investieren und Bargeld zu halten.

Darüber hinaus können nervöse Anleger die Zusammensetzung ihrer Aktienportfolios genauer unter die Lupe nehmen und darauf achten, dass sie ein ausgewogenes Verhältnis zwischen Value- und Growth-Aktien haben und einige Aktien aus anderen Ländern halten. (Lesen Sie hier mehr über den Home Bias, also die zu starke Berücksichtigung des Heimatmarktes).