Ein paar Punkte vorweg:

- Inflation, steigende Anleiherenditen und der Krieg in der Ukraine erklärten im Jahr 2022 den Rückgang der Bewertungsmultiplikatoren und den Rückgang der meisten europäischen Aktienmärkte.

- Das Jahr 2023 wird wahrscheinlich ein weiteres volatiles Jahr für europäische Aktien.

- Die EZB muss eine restriktive Haltung gegenüber der Inflation einnehmen, sollte es aber nicht übertreiben.

- Europäische Aktien sind deutlich niedriger bewertet als zu Jahresbeginn. Dies wird eine wichtige Stütze für europäische Aktien sein.

- Wir glauben, dass Bewertungsmultiplikatoren auch 2023 der Treiber europäischer Aktien bleiben werden.

- Eine hohe Inflation und eine Rezession bedeuten, dass 2023 Unternehmensgewinne aufgrund eines langsameren Umsatzwachstums voraussichtlich zurückgehen werden.

- Die große Unbekannte: Wie schwer wird die Rezession in Europa? Diese Frage stellt sich auch für die USA.

2022 im Rückblick

Die europäischen Aktienmärkte haben sich im Jahr 2022 unterdurchschnittlich entwickelt. Der Morningstar Europe Index hat seit Jahresbeginn 9,3% (einschließlich Dividenden) verloren, während der Morningstar Global Index um 7,4% zurückgegangen ist.

Hohe Inflationszahlen, der Krieg in der Ukraine und die Straffung der Geldpolitik durch die Bank of England und die EZB sind die Hauptgründe für den Rückgang der europäischen Aktienmärkte in diesem Jahr und trugen zum Rückgang der Bewertungsmultiplikatoren bei.

Laut dem Datenanbieter Factset wurden europäische Aktien Ende 2021 zum 16,2-Fachen der erwarteten Gewinne für die nächsten 12 Monate gehandelt, Ende September 2022 zum 10,9-Fachen, aktuell zum 12,4-Fachen.

Doch während die Bewertungsmultiplikatoren weiter zurückgingen, wurden die Gewinnschätzungen um 17% nach oben revidiert.

Faktoren hinter diesem Ertragswiderstand sind die Kehrtwende der Energie- und Rohstoffpreise und die Fähigkeit vieler europäischer Unternehmen, dem ungünstigen makroökonomischen Umfeld standzuhalten.

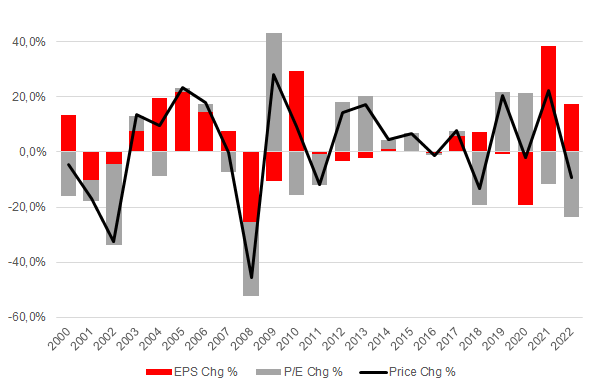

Europe Broad Market Index (Stoxx Europe 600) nach Gewinn und Bewertung (Jahresgebühr in %) Quelle: Morningstar

Dies macht die Prognose für 2023 nicht einfach, aber wir schätzen, dass die Bewertungsmultiplikatoren weiterhin das Sagen haben werden. Dies zeichnet sich bereits ab - mit einer spektakulären Erholung der Aktienkurse seit Ende September, als die Inflationszahlen begannen, sich zu beruhigen. Dies hat die Hoffnung geweckt, dass sich die Inflation/die steigenden Zinsen Anfang nächsten Jahres normalisieren könnten.

„Alle hoffen, dass die Inflation sinken wird, aber wir haben nur einen einzigen Datenpunkt, der diese Ansicht stützt. Wir brauchen mehr Datenpunkte, um zu bestätigen, dass die Inflation tatsächlich sinkt“, sagt Michael Field, Marktstratege für Europa bei Morningstar. Die Richtung der Inflation und der Renditen von Staatsanleihen im nächsten Jahr werden entscheidend dafür sein, dass die europäischen Aktienmärkte andere Regionen der Welt übertreffen können.

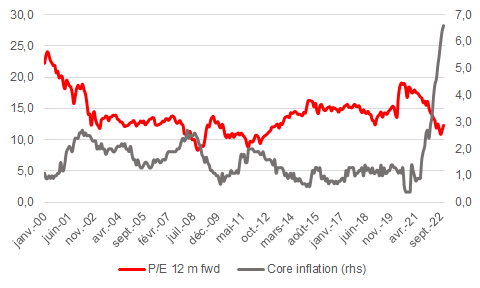

Bewertung europäischer Aktien und Kerninflation in der Eurozone. Quelle: EZB, Morningstar

Die Invasion der Ukraine durch Russland hat Anleger aus europäischen Aktien verdrängt. Energie- und Rohstoffpreise erreichten Rekordniveaus und zwangen bereits stark verschuldete Regierungen (Frankreich, Italien), weitere Schulden aufzunehmen, um sowohl Verbraucher als auch Unternehmen zu schützen.

Um zu antizipieren, wohin sich europäische Aktien von hier aus entwickeln könnten, müssen Anleger unserer Meinung nach zwei Fragen beantworten:

• Berücksichtigen Bewertungsmultiplikatoren bereits alle schlechten Nachrichten?

• Wie sind die Ertragsaussichten?

Wie nachhaltig ist der Valuation Multiple Rebound?

Bewertungsmultiplikatoren waren sehr volatil und lösten 2022 mehrere Bärenmarktrallyes aus.

Nach Erreichen eines niedrigen Niveaus um das 10-Fache der geschätzten Gewinne in Europa und einer anschließenden starken Erholung könnten Anleger die Nachhaltigkeit des aktuellen Aufwärtstrends bei den Bewertungsmultiplikatoren in Frage stellen, wenn die Rezessionsrisiken zunehmen und die Inflationszahlen hoch bleiben.

Die Märkte erwarten, dass wir uns dem Ende der geldpolitischen Straffung nähern und dass die Zentralbanken wahrscheinlich genug getan haben, um die Inflation zu kontrollieren.

Doch beim Euro ist die Lücke zwischen der Kerninflation (5-6%) und dem EZB-Ziel (2%) immer noch groß. Das bedeutet, dass die EZB nicht über Nacht zurückhaltend wird. Aber das Problem ist laut Field beherrschbar.

„Das aktuelle Niveau der Kerninflation ist mit 5% relativ hoch, aber weitaus besser zu managen ist als die Headline-Inflation. Dies sollte die EZB nicht dazu zwingen, über Bord zu gehen, um sie zu kontrollieren“, sagt er.

Der Prozess, um aus diesem Straffungszyklus herauszukommen, wird langsam vorangehen.

Nach Einschätzung von EZB-Vorstandsmitglied Isabel Schnabel bedeuten die negativen Realzinsen, dass die Politik wahrscheinlich zu akkomodierend ist.

Bei der grafischen Darstellung, wohin sich die europäischen Aktienmärkte entwickeln könnten, kann man davon ausgehen, dass die Bewertungsmultiplikatoren aufgrund niedrigerer Inflationszahlen auf ihren langfristigen Mittelwert (14x) zurückkehren könnten, und dies würde aus unserer Sicht ausreichen, um einen Gewinnrückgang von 10% auszugleichen.

Solange die EZB jedoch mit dem Niveau der Realzinsen nicht zufrieden ist, kann man davon ausgehen, dass sie höhere Zinsen länger unterstützen wird. Das könnte in Zukunft zu mehr Volatilität an den Aktienmärkten führen.

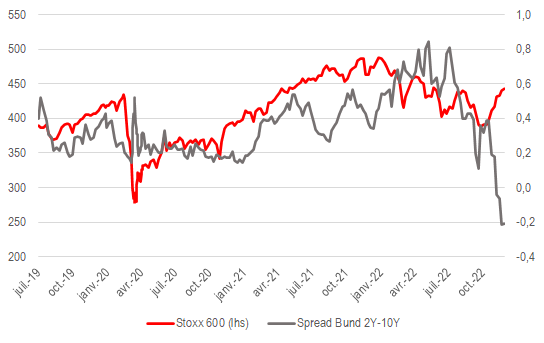

Und die aktuelle Divergenz zwischen europäischen Aktienkursen und der deutschen Zinskurve könnte darauf hindeuten, dass dieses Risiko derzeit ziemlich hoch ist.

Stoxx Europe 600 und 2Y-10Y Bund Spread (%)

Quelle: Morningstar

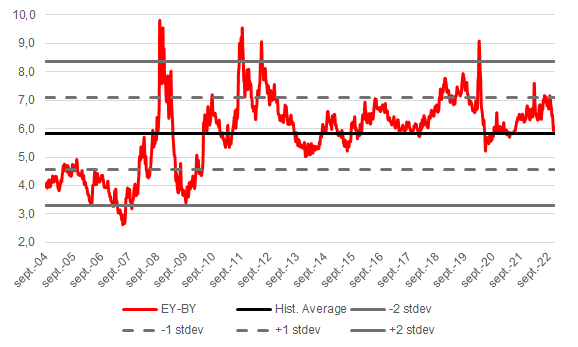

Den gleichen Eindruck vermittelt eine Annäherung an die Aktienrisikoprämie, die hier als Spread zwischen der Gewinnrendite und der Anleiherendite in Europa dargestellt wird und gerade wieder ihren historischen Durchschnitt erreicht hat.

Dies könnte sinnvoll sein, wenn es keine weiteren Risiken in der Wirtschaft sowohl in Europa als auch außerhalb gäbe, aber ein Blick auf die globale Situation zeigt, dass dies nicht der Fall ist und die Märkte wahrscheinlich zu optimistisch in die Zukunft blicken.

Earnings Yield-Bond Yield Spread (%)

Wie schwerwiegend kann eine Gewinnrezession werden?

Bei etwa 12-fachen Gewinnen, die für das nächste Jahr erwartet werden, scheinen die europäischen Aktienmärkte eine moderate Rezession bei den Gewinnen pro Aktie einzupreisen.

Die Strategen von Morgan Stanley erwarten, dass „Herabstufungen sowohl im 4. Quartal 2022 als auch für das Geschäftsjahr 2023 an Fahrt gewinnen werden. Zum jetzigen Zeitpunkt ändern wir unsere Prognose für einen Rückgang beim Gewinn pro Aktie (EPS) in Europa um 10% im nächsten Jahr nicht, was mit den globalen BIP-Wachstumsprognosen unserer Ökonomen übereinstimmt, aber angesichts unseres Margen-Vorlaufindikators möglicherweise optimistisch ist."

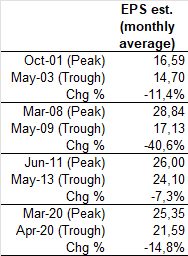

In den Gewinnrezessionen der letzten 20 Jahre in Europa wurden die Gewinnschätzungen sehr unterschiedlich revidiert.

Frühere Gewinnrezessionszyklen in Europa

Quelle: Morningstar

Bisher haben europäische Unternehmen ihre Margen relativ gut vor dem inflationären Umfeld und den Unterbrechungen der Lieferketten geschützt.

Laut JP Morgan übertrafen von den 85% der Stoxx-600-Unternehmen, die Q3-Gewinne veröffentlichten, „61% die EPS-Schätzungen, überraschend positiv um 7%. Das Gesamt-EPS-Wachstum liegt bei +22% im Jahresvergleich, aber viel niedriger ohne Energie bei +7% im Jahresvergleich."

Es gibt keine Gewissheit, dass ein so gesundes Gewinnwachstum im Jahr 2023 anhält.

In einem Rezessionsszenario sind die Chancen viel größer, dass das Umsatzwachstum negativ wird und die Margen sinken.

Wenn die Inflation hoch bleibt und die Unsicherheiten rund um den Krieg in der Ukraine und die politische Lage in China nicht nachlassen, könnten die Erwartungen eines Gewinnrückgang sogar sinken.

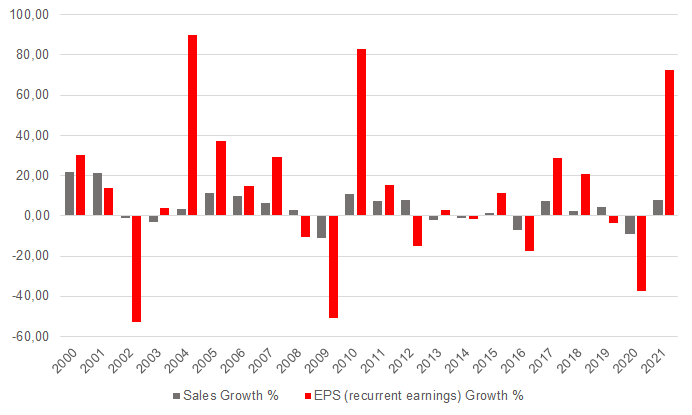

In der Vergangenheit haben Umsatzrückgänge bei europäischen Unternehmen zu größeren Gewinnrückgängen geführt, wie in der folgenden Grafik dargestellt.

Nach einem soliden Jahr 2022, in dem der Umsatz um etwa 15% wuchs, wird sich das Umsatzwachstum laut HSBC im Jahr 2023 auf 0,7% verlangsamen.

Jährliche Umsatz- und EPS-Wachstumsraten in Europa (%)

Quelle: Morningstar

Unter den Brokern herrscht Konsens über einen Gewinnrückgang von 8% bis 15% in Europa im nächsten Jahr.

Die meisten betonen die Sensitivität der Gewinne gegenüber den Margen (d.h. Kosteninflation), dem EUR/USD-Wechselkurs und dem Niveau führender Makroindikatoren wie den PMIs.

Das sind die Wildcards, auf die sich die Anleger neben der Inflation und den Entscheidungen der Zentralbanken im nächsten Jahr konzentrieren sollten.

Abwärtsrisiken

Aus unserer Sicht bleibt die Inflation der Elefant im Raum.

Solange die Inflationszahlen nicht sinken, werden die Marktteilnehmer den Eindruck haben, dass die Zentralbanken mit der Straffung noch nicht durch sind und dass eine schwerere Rezession als erwartet bevorstehen könnte.

Zusätzlich zu den rein makroökonomischen Treibern werden die Energiepreise weitgehend von der Situation in der Ukraine und den potenziellen Störungen auf den Öl- und Gasmärkten beeinflusst.

Dies würde sowohl auf die Aktien- als auch die Anleihemärkte durchschlagen.

In unserem bearishen Szenario würden die Gewinne um 20% sinken und die Bewertung würde mit 12x unter dem historischen Durchschnitt bleiben.

In diesem Szenario hat der europäische Aktienmarkt ein weiteres Rückgangspotenzial von 23%.

Aufwärtsrisiken

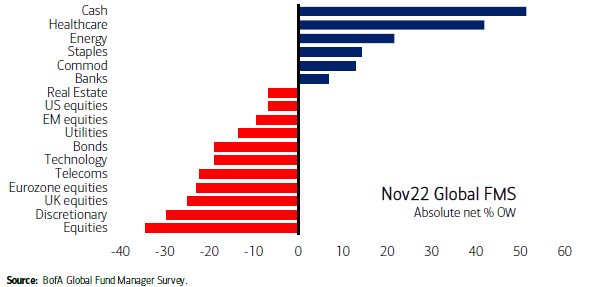

Laut der jüngsten Umfrage der Bank of America unter institutionellen Vermögensverwaltern (Grafik) gehören Aktien aus Großbritannien und der Eurozone derzeit zu den unbeliebtesten Anlageklassen. Die aktuellen Daten von Morningstar zu Kapitalflüssen zeigen auch anhaltende Kapitalabflüsse. Und die Liquiditätsbestände in der Vermögensallokation sind relativ hoch.

Globale Fondsmanagerumfrage der Bank of America vom November 2022

All diese Indikatoren zeigen, wie pessimistisch die Anleger gegenüber der Anlageklasse sind, und dies kann als konträrer Indikator und potenzielle Unterstützung für eine künftige Outperformance gewertet werden - vorausgesetzt, dass sich die makroökonomischen Rahmenbedingungen nicht weiter verschlechtern. Bei den aktuellen Bewertungsniveaus gibt es jedoch bereits viele Gelegenheiten für Stockpicker. „Basierend auf den aktuellen Bewertungskennzahlen sehen wir eine große Anzahl von Gelegenheiten in allen Sektoren“, sagt Field von Morningstar. "Zyklische Konsumgüter, Versorger, Gesundheits- und Telekommunikationsdienste haben eine Reihe von Unternehmen, die von ihrem Wide Moat und ihren stabilen Renditen profitieren und für geduldige Investoren attraktiv sein können."