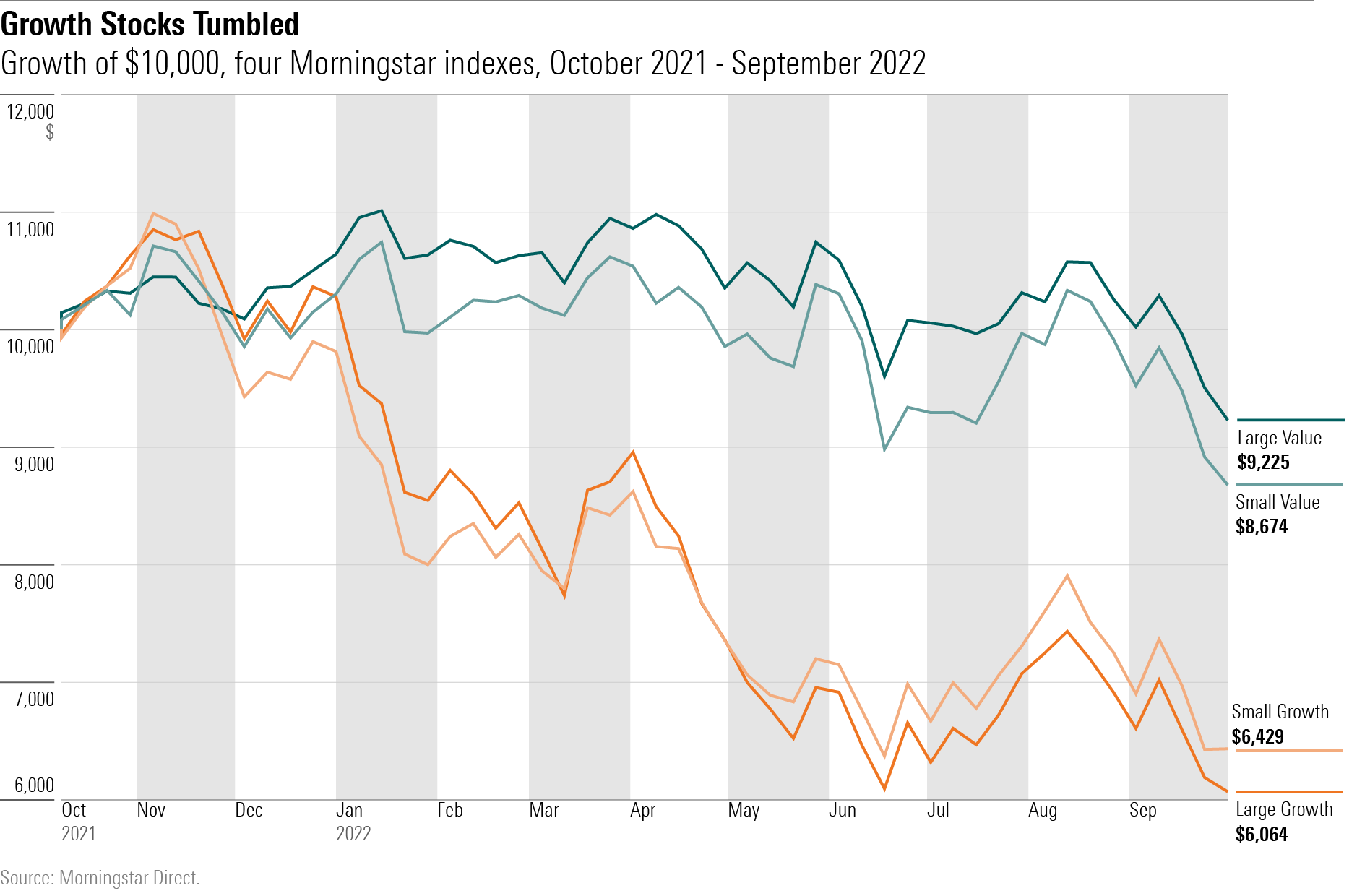

Nach mehreren Jahren spektakulärer Zuwächse legten US-Wachstumstitel bereits im Jahr 2021 eine abrupte Kehrtwende hin. Kleinere Growth-Unternehmen erreichten im Januar bereits ihren Höhepunkt, während die größeren Wachstumstitel noch einige Monate lang stark blieben. Als der Herbst kam, gaben jedoch auch die Blue Chips nach.

In den 12 Monaten von Oktober 2021 bis September 2022 fielen beide Gruppen, wobei kleinere Growth-Stocks um 35,7% und die großen um 39,4% fielen.

Die Value-Titel konnten sich dagegen weitgehend behaupten. Im Gegensatz zu den Wachstumswerten waren die besten Value-Titel multinationale Unternehmen und keine Nebenwerte. Der Unterschied zwischen größeren und kleineren Unternehmen war bescheiden. Wie die folgende Grafik zeigt, wurden die Renditen in diesem 12-Monats-Zeitraum eher durch den Anlagestil als durch die Größe bestimmt. Relativ gesehen war Value in, Wachstum out.

Wie erwartet

Dieses Ergebnis war keine große Überraschung. Zu Beginn des Jahres 2022 schrieb Dave Sekera von Morningstar: "Obwohl der [US-Aktien-]Markt im Großen und Ganzen überbewertet ist, sehen wir Aufwärtsmöglichkeiten für Anleger in der Kategorie der Value- und Small-Cap-Aktien, die beide von der anhaltenden wirtschaftlichen Prosperität profitieren sollten."

Natürlich sind Value-Aktien letztlich nicht gestiegen, aber Sekeras Instinkt war richtig, und das aus gutem Grund: Da diese Unternehmen in der Regel anfälliger für Rezessionen sind als Growth-Unternehmen, gedeihen Value-Aktien meist Regel besser, wenn die wirtschaftliche Flut steigt.

Inzwischen haben sich die Bedingungen geändert. Seit Sekera diese Worte schrieb, hat sich die Inflation trotz der weit verbreiteten Vorhersagen von Wirtschaftswissenschaftlern, dass sie zurückgehen würde, hartnäckig gehalten.

Als Reaktion darauf hat die US-Notenbank die kurzfristigen Zinssätze rasant erhöht. Aus diesem Grund prognostiziert das Wirtschaftsforschungsinstitut Conference Board, dass die Wahrscheinlichkeit einer Rezession in den USA innerhalb der nächsten 12 Monate bei 96% liegt.

Folglich ist die Prognose vom Januar 2022 nicht mehr haltbar. Die große Änderung ist natürlich die Unnachgiebigkeit der Inflation. Einen solchen Inflationsschock hatten die USA seit mehr als 40 Jahren nicht mehr erlitten. Die Inflation war jedoch nicht das eigentliche Problem, denn sie allein hat keine großen Auswirkungen auf die Unternehmensgewinne. Sobald der anfängliche Schock der Preiserhöhungen abgeklungen ist, sind die Unternehmen üblicherweise in der Lage, mit der Kostenspirale Schritt zu halten, indem sie ihre eigenen Preise erhöhen.

Die unsichtbare Hand der Inflation

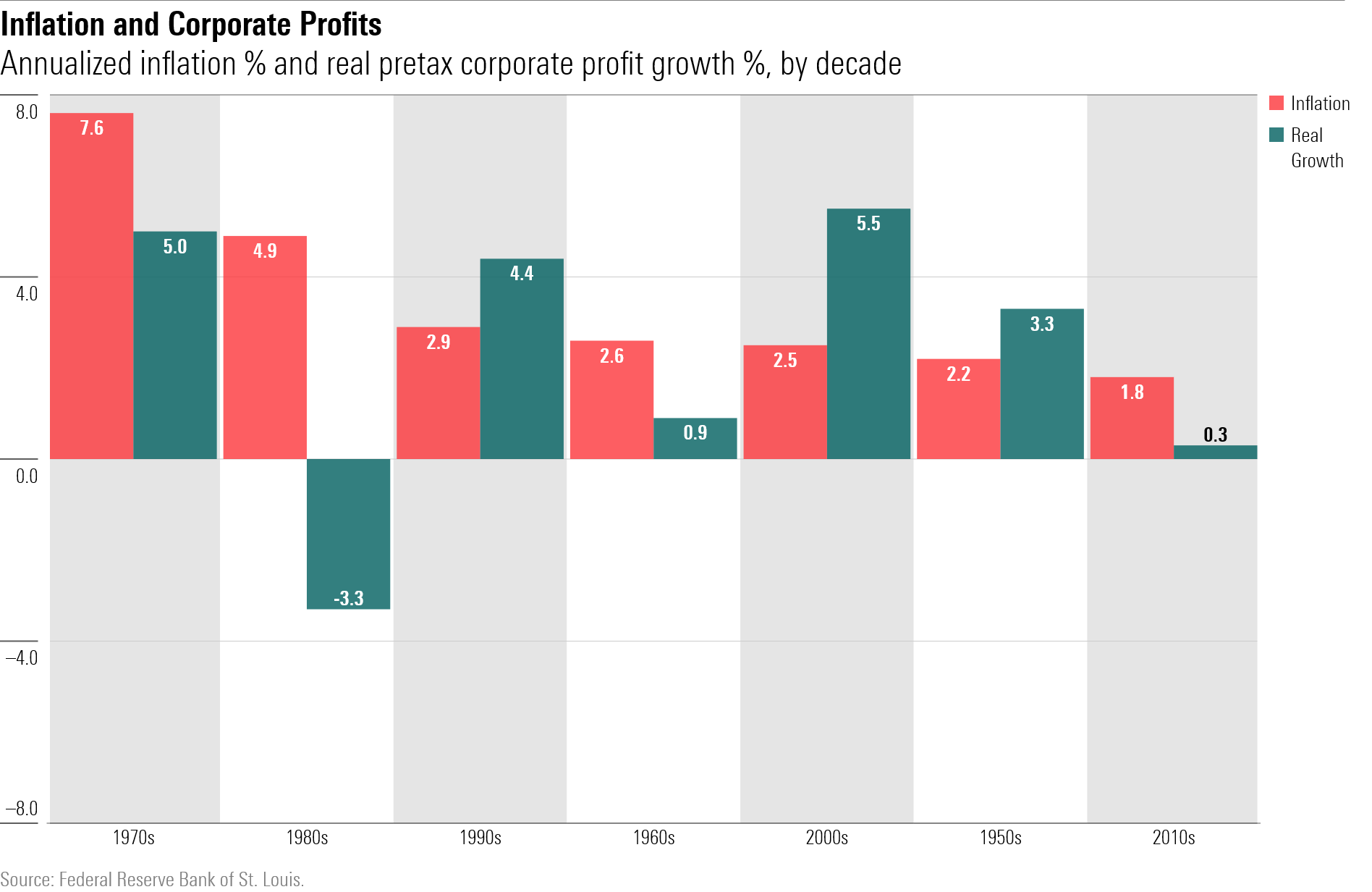

Die Geschichte liefert die Bestätigung. Für jedes der sieben Jahrzehnte, von den 1950er bis zu den 2010er Jahren, habe ich zwei Werte berechnet: Der eine war die Inflationsrate, gemessen an den Veränderungen des saisonbereinigten Verbraucherpreisindex, der andere die Wachstumsrate der realen US-Unternehmensgewinne vor Steuern (beide sind durchschnittliche Jahreswerte). Sofern die Inflation die Fähigkeit US-amerikanischer Unternehmen, ihre Gewinne zu steigern, beeinträchtigt, sollte sich dies in den Zahlen niederschlagen.

Das ist aber nicht der Fall. Im nachstehenden Schaubild sind die sieben Jahrzehnte in der Reihenfolge ihrer Inflationsraten angeordnet, von der höchsten ganz links bis zur niedrigsten ganz rechts. So verzeichneten die 1970er Jahre mit einer Jahresrate von 7,6% den stärksten Preisanstieg, während das vergangene Jahrzehnt mit bescheidenen 1,8% das ruhigste war. Neben jeder Inflationsrate ist ein zweiter Balken zu sehen, der das reale Wachstum der Unternehmensgewinne vor Steuern darstellt.

Trotz der starken Inflation verzeichneten die 1970er Jahre den zweitstärksten Anstieg der Unternehmensgewinne. In den 2010er Jahren gab es dagegen sowohl die niedrigste Inflation als auch das zweitschwächste Gewinnwachstum. (Wenn Sie dachten, dass die 2010er Jahre ins Stocken gerieten, weil der Beginn von Covid-19 die Gesamtzahlen des letzten Jahres ruinierte - guter Gedanke. Diese Hypothese ist jedoch unzutreffend, da ich dieses Jahrzehnt im Dezember 2019 abgeschlossen habe).

Diese beiden Ergebnisse implizieren sogar, dass Inflation die Gewinne verbessert. Dies war jedoch auch nicht der Fall; die Balken stehen insgesamt in keinem offensichtlichen Zusammenhang.

Nebeneffekte

Eine hohe Inflation hat zwei Konsequenzen, von denen eine den Wachstumsaktien schadet und eine ihnen hilft. Den schädlichen Einfluss haben wir bereits beobachtet: steigende Zinssätze.

Da der Hauptgrund für den Besitz von Wachstumsaktien in den weit in der Zukunft liegenden Erträgen und nicht in den aktuellen Cashflows liegt, können Wachstumsaktien in gewisser Weise als langfristige Anleihen betrachtet werden. Sie sind daher sehr anfällig für Zinsspitzen, die oft mit Inflationsschüben einhergehen.

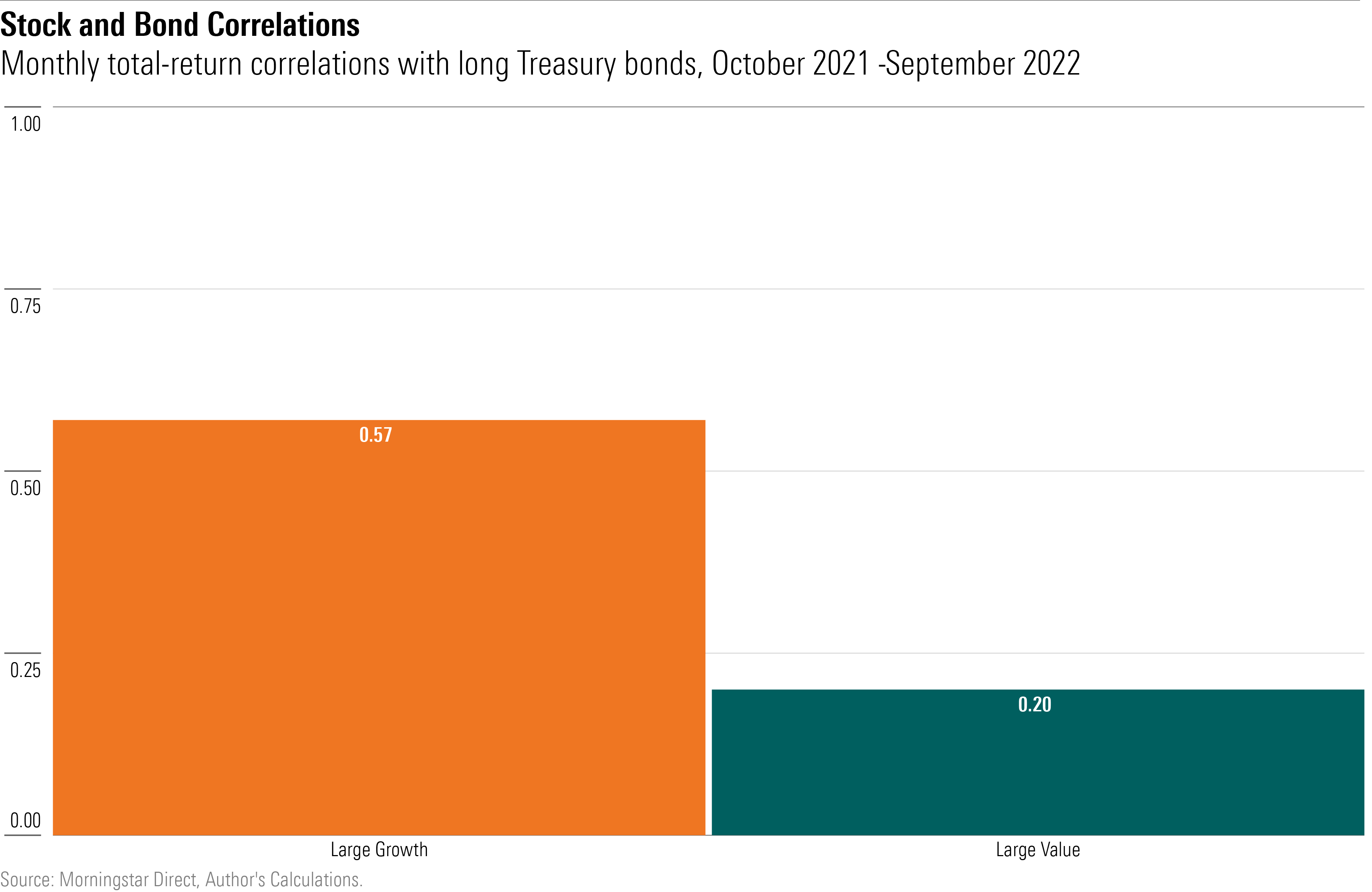

Cliff Asness von AQR hat diese Behauptung kürzlich aus zwei Gründen zurückgewiesen. Erstens, so Asness, haben Wachstumsaktien zwar theoretisch eine viel längere Duration als Value-Aktien, nicht aber in der Praxis, da Wachstumsunternehmen nicht sehr lange an der Spitze bleiben. Ihre besseren Aussichten sind eine Fata Morgana. Zweitens ist nach den Untersuchungen von AQR der Zusammenhang zwischen der Performance von Wachstumsaktien und den Renditen von US-Staatsanleihen eher schwach.

Das erste Argument kann meiner Meinung nach leicht widerlegt werden. Wenn der Markt fälschlicherweise davon ausgeht, dass wachstumsstarke Unternehmen auf unbestimmte Zeit so bleiben werden, werden diese Aktien auch so am Markt gehandelt, selbst wenn die Realität anders aussieht.

Asness's zweite These ist dagegen interessant: Zwar ist die Korrelation zwischen Wachstumsaktien und dem Anleihemarktes langfristig unbeständig, doch im vergangenen Jahr war sie sehr deutlich. Das zeigt die Gegenüberstellung zwischen den monatlichen Renditen von Wachstum- und Value-Aktien sowie langlaufenden US-Staatsanleihen:

Zugegeben, diese Grafik wurde aus nur 12 Datenpunkten erstellt, aber die täglichen Renditen nach den Konsumentenpreis-Berichten des Bureau of Labor Statistics oder den Kommentaren des Vorsitzenden der Federal Reserve Jerome Powell folgten einem ähnlichen Muster.

Der andere Nebeneffekt liegt wie bereits erwähnt in der Entwicklung der Wirtschaft. Wenn die wirtschaftliche Expansion (nach einem schleppenden Start hat sich das Wachstum des US-Bruttoinlandsprodukts im dritten Quartal wieder erholt) die relative Performance von Value-Aktien fördert, dann ist es nur logisch, dass eine Kontraktion Wachstumsunternehmen unterstützt. Dies ist häufig der Fall, wie ihre hervorragenden Ergebnisse für 2020 zeigten. Für Wachstumswerte kann weniger sehr viel mehr sein.

Blick in die Zukunft

Von den drei wahrscheinlichsten Anlageergebnissen im Jahr 2023 sprechen zwei für Wachstumswerte:

Die Inflation hat ihren Höhepunkt erreicht, die Wirtschaft kann eine Rezession umschiffen

Wäre das nicht schön? Wenn dies der Fall ist, werden sich wahrscheinlich alle Aktien erholen, aber ich vermute, dass Wachstumsaktien am besten abschneiden und einen großen Teil ihres verlorenen Bodens zurückgewinnen werden, da die Federal Reserve die Zinssätze allmählich senkt.

Die Inflation hat ihren Höhepunkt erreicht, die Wirtschaft geht in die Rezession

Weniger erfreulich, aber relativ positiv für Wachstumsaktien. Sie würden sowohl von sinkenden Zinssätzen als auch von der Stärke ihrer Geschäftstätigkeit profitieren.

Die Inflation hat ihren Höhepunkt noch nicht erreicht, die Federal Reserve erhöht weiter die Zinsen

Oh je. Dies wäre ein Problem für Wachstumsaktien, unabhängig davon, ob die USA in eine Rezession schlittern.

Natürlich sind dies nur drei Szenarien. Es ist durchaus möglich, dass die Wirtschaft keine dieser Erwartungen erfüllt. Doch wie schon zu Beginn des Jahres 2022 bieten die jetzigen Wirtschaftsaussichten einige Anhaltspunkte für das kommende Jahr.

Dieser Artikel erschien im englischsprachigen Original ursprünglich auf Morningstar.com