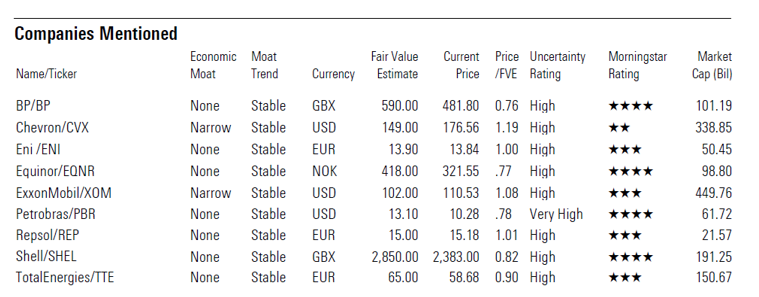

Morningstar veröffentlichte vor kurzem den Bericht "Annual Check-Up: Integrated Greenhouse Gas Emissions", der einige der weltweit größten Ölgesellschaften im Hinblick auf ihre Emissionen miteinander vergleicht.

Ziel des Berichts ist es nicht, die Fair Value-Schätzungen oder die Moat-Ratings der Unternehmen in Bezug auf ihre Emissionen zu ändern, sondern ihre Fortschritte und die Veränderungen im Zeitverlauf zu beobachten. Trotzdem beeinflussen das Setzen und Erreichen von Zielen für die Verringerung von Emissionen die gegenwärtigen Entscheidungen zur Kapitalallokation – und das sind Entscheidungen, die sich wiederum auf die Bewertungen der Unternehmen und ihrer Moats, also ihrer strategischen Wettbewerbsvorteile, auswirken.

Europäische Unternehmen sind ehrgeiziger als US-amerikanische

Die Emissionsziele integrierter europäischer Ölgesellschaften sind ehrgeiziger als die der US-amerikanischen. Grund ist, dass alle integrierten europäischen Erdölunternehmen die Netto-Null-Emissionen 2050 unterzeichnet haben, die alle Emissionen (auch Scope-3-Emissionen) umfassen, während sich US-amerikanische Unternehmen wie Chevron und Exxon zwar auch die Net Zero Emissions 2050 zum Ziel gesetzt haben, aber nur für operative Emissionen (Scope 1 und 2) und im Fall von Chevron nur für die vorgelagerte Produktion.

Netto-Null-Ziele zu erreichen, die Scope-3-Emissionen einschließen, kann im Grunde nur gelingen, wenn die Art der Energieversorgung geändert wird. Das bedeutet, die Unternehmen planen die Ziele vor allem mit erneuerbaren Energien wie Wind- und Solarenergie zu erreichen. Die Ziele europäischer Ölkonzerne für die Kapazitäten zur Erzeugung von Strom aus erneuerbaren Energien in den Jahren 2025 und 2030 spiegeln ihre Kapitalpläne wider. Exxon, Chevron und Petrobras fehlt es an vergleichbaren Zielen, weil sie keine Pläne für den Einstieg in das Geschäft mit erneuerbaren Energien haben.

Equinor, das beste Unternehmen

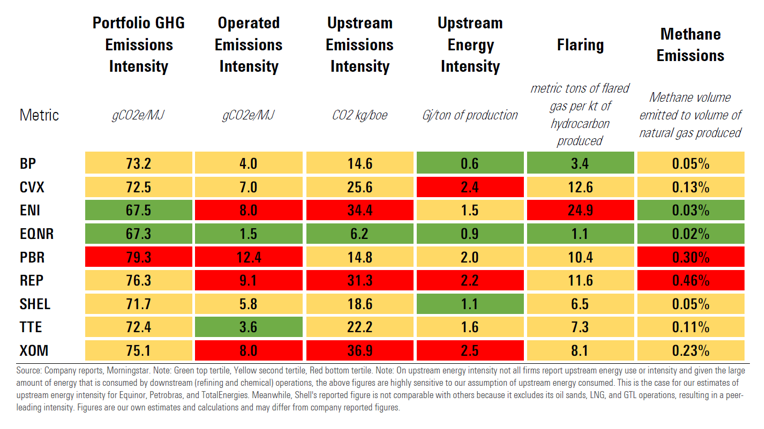

Im Allgemeinen haben die Unternehmen im Jahr 2021 große Fortschritte im Vergleich zu 2020 erzielt. Gemessen an sechs standardisierten Messgrößen ist Equinor nach wie vor das Unternehmen mit den niedrigsten Emissionen, während Exxon, Repsol und Petrobras bei vielen Messgrößen die höchsten Emissionen aufweisen, was jedoch mit dem Anlagenmix zusammenhängt. Daher sind für uns niedrige oder hohe Emissionen kein Grund, in das jeweilige Unternehmen zu investieren oder nicht, sondern eher etwas, das man im Auge behalten und im Laufe der Zeit überprüfen sollte.

Intensität der Treibhausgasemissionen

Die Treibhausgasintensität ist ein Maß für den Vergleich der Gesamtemissionen eines Unternehmens und aller seiner Gesellschaften und Tätigkeiten mit anderen und mit sich selbst im Zeitverlauf. Die Emissionsintensität variiert von Unternehmen zu Unternehmen aufgrund ihrer Struktur und Zusammensetzung. Beispielsweise ist die Emissionsintensität von Eni aufgrund seines großen Vertriebsgeschäfts für Erdgas niedrig. Im Gegensatz dazu schneidet Petrobras in Folge seiner relativ geringen Erdgasproduktion und seiner hohen operativen Emissionen schlecht ab.

Die Verbesserungen bei der Verringerung von Emissionen waren langsam und ungleichmäßig und werden es vermutlich bleiben, weil die Unternehmen nur wenig Kontrolle über die Scope-3-Emissionen haben. Europäische Unternehmen haben sich das Ziel gesetzt, ihre Emissionen bis 2030 um 20% zu senken. 90% der integrierten Ölemissionen sind jedoch Scope-3-Emissionen, die bei der Verbrennung von Öl und Erdgas entstehen.

Intensität der Emissionen aus dem Betrieb

Diese Kennzahl umfasst nur Scope-1- und Scope-2-Emissionen. Sie wird jedoch durch unterschiedliche Offenlegungen geprägt und kann durch strukturelle Unterschiede von Unternehmen beeinflusst werden. So schneidet etwa Petrobras aufgrund der hohen Emissionen seiner nicht vorgelagerten Bereiche schlecht ab. Im Gegensatz dazu schneidet Equinor gut ab, weil das Unternehmen sich hauptsächlich auf den Upstream-Bereich konzentriert und eine niedrige Emissionsintensität im Upstream-Bereich aufweist.

Emissionsintensität im Upstream-Bereich

Die Emissionsintensität im (vorgelagerten) Upstream-Bereich hängt weitgehend von der Sorte des geförderten Öls ab und variiert stark. Exxon, Chevron, Repsol und Eni schneiden schlecht ab, während BP, TotalEnergies, Shell und Petrobras dem Branchendurchschnitt entsprechen. Nur Equinor glänzt mit einer unterdurchschnittlichen Intensität.

Energieintensität im Upstream-Bereich

Die Energienutzung ist für etwa 60% der Treibhausgasemissionen im Upstream-Bereich verantwortlich. Abgesehen davon, Schwerölanlagen zu verkaufen, können sich Unternehmen darauf konzentrieren, erneuerbare Energien zu elektrifizieren und in die Produktion einzubeziehen, um ihre Emissionen zu verringern. Equinor sticht als repräsentatives Beispiel heraus für seine Bemühungen, Offshore-Plattformen mit emissionsarmer Energie zu versorgen. Zudem hat es energieintensives Schweröl veräußert. Den vielleicht dramatischsten Schritt unternimmt TotalEnergies mit der Ausgliederung seiner Ölsandaktivitäten in ein neues Unternehmen, die für 2023 geplant ist.

Intensität des Abfackelns

Eine Schlüsselkomponente zur Verringerung von Emissionen bei integrierten Ölgesellschaften ist die Reduzierung des Abfackelns, d. h. der kontrollierten Verbrennung von Gas, um es zu sammeln und zu nutzen. Das Abfackeln ist für etwa ein Viertel der Treibhausgasemissionen der Branche verantwortlich. Die Unterschiede in der Intensität des Abfackelns hängen größtenteils von der geografischen Lage der Produktion ab. Hier stachen in der Vergangenheit Eni und Chevron wegen ihre großen afrikanischen Produktionsbasis heraus.

Methan-Intensität

Die Notwendigkeit, Methanemissionen zu verringern, ergibt sich vor allem aus ihrer überproportionalen Auswirkung auf die globale Erwärmung. Obwohl Methan im Durchschnitt nur etwa 5% der gesamten Scope-1-Emissionen ausmacht, hat es eine höhere Erwärmungsintensität als Kohlenstoff. Alle im Bericht genannten Unternehmen sind Mitglieder der Oil and Gas Climate Initiative und haben sich verpflichtet, die Methanemissionen bis 2025 auf deutlich unter 0,20% zu senken und bis 2030 nahezu auf null zu reduzieren, ausgehend von einem durchschnittlichen Ausgangswert von 0,30% im Jahr 2017.

Repsol sticht vor allem durch die 2015 in Malaysia erworbenen Upstream-Assets hervor, die jedoch 2021 veräußert wurden, was zu einem Rückgang führte, der sich 2022 weiter verstärken dürfte.

Hinweis: Scope-1-Emissionen sind direkte Emissionen aus unternehmenseigenen oder kontrollierten Quellen, Scope-2-Emissionen sind indirekte Emissionen aus eingekaufter Energie und Scope-3-Emissionen sind alle indirekten Emissionen in der Wertschöpfungskette des Unternehmens, einschließlich vor- und nachgelagerter Tätigkeiten.

%20(1).jpg)