.jpg)

Zunächst einmal: es gibt zwei verschiedene Arten von CO2-Märkten – verpflichtende (Compliance) und freiwillige. Der volumenmäßig größte weltweit ist das Europäische Emissionshandelssystem (European Union Emissions Trading Scheme, EU-ETS). Das System ist das zentrale Klimaschutzinstrument der Staatengemeinschaft. Es verpflichtet Energieerzeuger und Industrieunternehmen in der EU, Emissionsberechtigungen (EU Allowances, EUAs) für den Ausstoß einer Tonne CO2 bzw. CO2-Äquivalente vorzuweisen.

Eingeführt wurde das System bereits 2005, seitdem ist es kontinuierlich gewachsen. Es wurde ausgeweitet auf andere Sektoren (den innereuropäischen Luftverkehr in 2012 und den Schiffsverkehr stufenweise ab 2024), „Klimagase“ (Lachgas und perfluorierte Kohlenwasserstoffe seit 2013) und Regionen. So nehmen neben den 27 EU-Staaten auch Norwegen, Liechtenstein und Island teil, das Vereinigte Königreich schied infolge des Brexit Ende des Jahres 2020 aus und gründete sein eigenes System. Seit 2020 ist das EU-ETS zudem mit dem Schweizer Emissionshandelssystem verlinkt.

Vereinfacht gesagt funktionieren solche so genannten Cap-and-Trade Systeme so, dass eine Obergrenze für den Ausstoß der emissionshandelspflichtigen Anlagen (in der EU rund 10.000) vom Staat festgelegt wird. Emissionshandelspflichtige Anlagenbetreiber müssen jedes Jahr Berechtigungen, die EUAs, für ihren jeweiligen CO2-Ausstoß vorlegen. Die EUAs können sie entweder in Auktionen oder am Sekundärmarkt kaufen oder, im Fall von Industriebetrieben, erhalten sie auch kostenfrei zugeteilt.

Auswirkungen des Ukraine-Krieges auf den CO2-Markt

Durch den Krieg und die Folgen für die Energiemärkte erlebten die EUA-Preise eine Achterbahnfahrt. Bereits im Jahr 2021 hatte sich der Preis des Benchmark-Kontrakts (Jahresfuture mit Fälligkeit im Dezember) gegenüber dem Vorjahr verdreifacht. So starteten die EUAs auf hohem Niveau bei rund 84 EUR/t ins Jahr 2022 und kletterten in den ersten Wochen des Jahres auf fast 100 EUR/t, um dann in Folge der russischen Invasion auf 55 EUR/t abzusacken. Die Erholung folgte sofort. Im Schnitt lagen der EUA-Kontrakt 2022 bei über 80 EUR/t und damit rund 50 % höher als im Schnitt des Jahres 2021.

Grund für den Crash der EUA-Preise in Folge des Kriegsausbruchs: Marktteilnehmer mussten ihre EUA-Positionen auflösen, um Margin Calls im Energiesektor zu decken. Energieerzeuger machen einen sehr großen Teil dieser Marktteilnehmer aus.

„Sorgen um Nachfragestörungen und hohe Energiepreise sowie internationale Investoren, die ihr Engagement in europäischen Vermögenswerten minimierten, lösten einen Schneeballeffekt aus, der schließlich zu einem regelrechten Crash führte“, heißt es im „Carbon Market Year in Review 2022“ von Refinitiv.

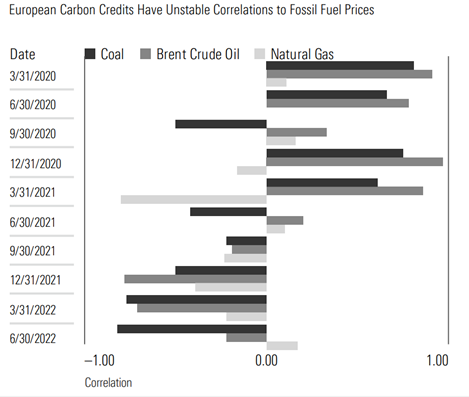

Unsere CO2-Expertin Madeline Hume konstatierte Mitte 2022 immer wieder negative Korrelationen zwischen EUAs und den Preisen von fossilen Brennstoffen. „Ein Emissionszertifikat ist eine von der Regierung ausgestellte Erlaubnis, fossile Brennstoffe zu verbrennen, aber überraschenderweise stellen wir fest, dass Emissionsgutschriften nicht vorhersehbar auf Preisbewegungen bei fossilen Brennstoffen reagieren“, fasst sie im Report „2022 Carbon Credits Landscape“ zusammen. In den vergangenen fünf Jahren wiesen die EUA-Preise ein Beta zu den Märkten für nicht erneuerbare Energien von durchschnittlich etwa 0,3 auf.

Quelle: Morningstar 2022 Carbon Credits Landscape

„Politische Märkte“

„Wir stellen fest, dass selbst die ausgeklügeltsten Cap-and-Trade-Programme wenig Kontrolle ausüben darauf, wie schnell die Emissionen sinken, vor allem zu Beginn. Unternehmen, die ihre Emissionen schneller als erwartet reduzieren, überschwemmen den Markt mit billigen Gutschriften und sorgen für Preisschwankungen“, so Hume.

Und eben dies bereitet auch den Verantwortlichen in Brüssel Kopfschmerzen. So rangen die europäischen Gesetzgeber das ganze letzte Jahr über Details zur Reform des EU-ETS als Teil des "Fit for 55"-Programmes. Das stützte die Preise und gipfelte in der Vereinbarung Ende 2022, die Anzahl der verfügbaren EUAs im Cap-and-Trade-System deutlich zu verringern.

Dies wird nun 2023 spezifiziert und eine einmalige Kürzung der Berechtigungen ist für 2024 geplant. Andererseits wird der Verkauf von zusätzlichen Zertifikaten zur Finanzierung des REPowerEU-Plans zu einem zusätzlichen Angebot führen und damit die Preise drücken. Den Markt hielten diese Überlegungen in Atem.

Welche ETFs gibt es für CO2-Produkte?

Blicken wir aber auf die Möglichkeiten, die Anleger haben, Geld in dieser Asset-Klasse anzulegen. Grundsätzlich gibt es zwei beliebte Arten von Anlagestrategien, die ein Engagement an den Kohlenstoffmärkten ermöglichen, erklärt Madeline Hume. Die erste besteht über Rohstoff-Multi-Strategie-Fonds mit einem geringen (<10 %) Engagement in einem oder zwei einzelnen CO2-Märkten.

Der andere Möglichkeit ist ein spezielles thematisches Vehikel. Die angebotenen ETFs ähneln solchen, die ausschließlich in Rohstoffe wie etwa Erdöl oder Gold investieren. Die Anleger dieser Strategien gehen davon aus, dass die CO2-Preise mit der Zeit steigen. Im Folgenden haben wir 18 Strategien identifiziert, die auf die CO2-Märkte konzentriert sind.

Fast die Hälfte der Strategien fokussiert sich auf den europäischen und damit größten Markt, und acht der ETFs tracken einen Korb von Benchmarks aus aller Welt. Beim Carbon Strategy ETF (KARB) beispielsweise mischen sich zu den EUA-Kontrakten Positionen mit Exposure zum kalifornischen Emissionshandelssystem sowie zu RGGI, dem verpflichtenden Handelssystem für Stromerzeuger aus 12 US-Bundesstaaten der Ostküste.

Der KraneShares Global Carbon (KRBN), der in drei Emissionskontrakte investiert, ist mit mehr als 1 Milliarde US-Dollar seit seiner Auflegung im Juli 2020 bei weitem der größte.

Viel Erfolg hatten die Anleger mit diesen Strategien zuletzt allerdings nicht, wie ein Blick auf die Tabelle zeigt. Richten wir den Blick auf die Preisentwicklung in diesem Jahr, zeigt sich: Der April war besonders bitter, besonders in Europa. Denn im EU-ETS müssen die emissionshandelspflichtigen Industrie- und Energieunternehmen bis Ende April ihre Berechtigungen für die im Vorjahr emittierten Mengen abgeben. Dies katapultierte die Preise Anfang April, gestützt durch EUA-Zukäufe von Industrieunternehmen, in Richtung 97 EUR/t. Doch nach Ostern drehte die Stimmung ins Negative, weil diese Compliance-Käufe nachließen und der Energiekomplex unter Druck war. Der EUA-Kontrakt schloss den Monat bei rund 87 EUR/t.

Freiwillige Märkte im unfreiwilligen Chaos

Aber es geht noch schlimmer, wie die Tabelle ebenfalls zeigt. KranShares Global Carbon Offset (KSET) ging im April allein mehr als 25% in die Knie, das Minus auf Jahressicht liegt bei über 83%. Dies bringt uns zu einem anderen Typ von CO2-Markt: den Carbon Offset- oder auch Carbon Credit-Markt. Hierbei handelt es sich um freiwillige Märkte, und anders als in den Compliance-Märkten wird in diesen nicht von staatlicher Stelle eine Emissions-Obergrenze bestimmt. Vielmehr können Unternehmen oder auch Einzelpersonen ihre erwarteten oder tatsächlichen Kohlenstoffemissionen ausgleichen, etwa um selbst auferlegte Ziele zu erreichen. Denken Sie etwa an die Option für die CO2-Kompensation einer Flugreise.

Projektentwickler erarbeiten beispielsweise Verfahren, bereits emittiertes CO2 aus der Atmosphäre abzuziehen. Werden Wälder aufgeforstet, können aus diesen Senkenprojekten Kompensations-Zertifikate generiert werden. Eine andere Möglichkeit ist es, Emissionen zu vermeiden, bevor sie überhaupt entstehen. So können beispielsweise die Methanemissionen in Deponien reduziert werden.

Hier ein Überblick über verschiedene freiwillige Initiativen:

Quelle: Weltbank

„Freiwillige Märkte gewinnen an Zugkraft, indem sie Einzelpersonen und Unternehmen davon überzeugen, Verantwortung für ihre Emissionen zu übernehmen“, so Madeline Hume. Aber es dauert, einen Konsensus aufzubauen, und im Vergleich zu den weltweiten Compliance-Märkten ist dies eine kleine Nische.

Ein frisch erschienener Bericht der Weltbank, „State and Trends of Carbon Pricing 2023“, hat zuletzt sogar einen Rückgang beobachtet. „Nach zwei Jahren raschen Wachstums haben sich die Märkte für Carbon Credits im Jahr 2022 abgekühlt. Sowohl das Angebot an neuen Zertifikaten als auch die Nachfrage von Endverbrauchern ging leicht zurück, was eine Umkehrung des starken Anstiegs im Jahr 2021 darstellt“, heißt es in dem Bericht.

Wie in den Compliance-Märkten brachen die Preise beginnend mit Russlands Einmarsch in die Ukraine ein; der Preisverfall setzte sich dann allerdings bis ins 1. Quartal 2023 fort, wenngleich in unterschiedlichem Ausmaß je nach Typ und Region. Laut Weltbank tragen dazu zum einen die konjunkturellen Gegenwinde bei, zudem hat das Vertrauen in den Markt im vergangenen Jahr einen deutlichen Dämpfer erhalten.

Nur ein Beispiel: Mehr als 90% der Carbon Credits von Verra, dem größten Gutachter und Zertifizierer für freiwillige Credits, waren nicht durch tatsächliche Emissionsreduktionen gedeckt. Kurzum: Die Zertifikate versprachen weit mehr, als sie halten konnten. Diesen und weitere Mängel der Nichtregierungsorganisation deckte ein Recherchenetzwerk um die britische Zeitung The Guardian und Die Zeit Anfang 2023 auf. Auch nicht mit Ruhm bekleckert hat sich South Pole, ein Schweizer Projektentwickler, der ebenfalls unter Greenwashing-Verdacht steht.

Sollten Sie als Anleger also einsteigen?

Risiken und Volatilität sind also hoch – egal, ob Compliance- oder freiwilliger Markt. Jeder interessierte Anleger sollte sich daher gründlich über die Produkte informieren und die Beimischung im Portfolio gering halten. So viel steht fest.

„Investitionen in Kohlenstoffmärkte werden in den kommenden Jahren zunehmen, und damit wird sich auch ihr Renditeprofil weiter verändern“, konstatierte Morningstar-Analyst Bobby Blue.

Anleger sollten dies berücksichtigen und sich darüber im Klaren sein, dass sich das Risiko-Ertrags-Profil dieser Produkte in den kommenden Jahren erheblich verändern könnte. Obwohl Allokationen in CO2 in spezialisierten Rohstoff- oder Trendfolgestrategien professionellen Managern einige Diversifizierungsvorteile bieten können, ist der Nutzen einer eigenständigen Allokation in einem individuellen Portfolio gering, so sein Fazit.

Bei den Compliance-Märkten ist das größte Risiko für Anleger das politische Risiko, bekräftigt er. Generell lässt sich zusammenfassen, dass Compliance-Märkte von Regierungen ins Leben gerufen und von politischen Akteuren beaufsichtigt werden. Wenn sich in der Regierung die Meinung durchsetzt, dass die Reduktionsziele nicht erreicht werden, kann sie Änderungen am Markt vorschlagen, was auf die Preise durchschlägt.

Kaufen Asset Manager diese ETFs?

Wie halten es die Profis? Die Daten über die Beteiligungen aus dem Finanzsektor an diesen Märkten sind begrenzt. Derivatpositionen innerhalb von Fonds sind schwer zu verfolgen, was die Suche nach den Beständen zu einer Herausforderung macht (lesen Sie hierzu auch: Derivate in Fonds: warum sie nicht ignoriert werden sollten).

Es gibt jedoch Anzeichen dafür, dass sich Finanzakteure zunehmend den CO2-Märkten als Investitionsmöglichkeit zuwenden, schrieb Bobby Blue vor einem Jahr. Untersucht hatte er unter anderem das kalifornische Compliance-Programm. Dort konnte er mehr als 40 Investmentgesellschaften bzw. Hedge-Fonds identifizieren, die Stand März 2022 an dem Programm teilnahmen - ein deutlicher Anstieg gegenüber nur 16 im Jahr 2019.

Ist es denn ESG?

Mein Kollege Bobby Blue hat dies so beantwortet: „Die Kohlenstoffmärkte spielen zweifellos eine Rolle beim Übergang zu einer Netto-Null-Welt. Indem sie die Kohlenstoffemissionen mit einem Preisschild versehen, schaffen sie Anreize für Unternehmen, sich nach anderen Optionen umzusehen. Und durch die Finanzierung von Projekten, die den Kohlenstoffausstoß verringern, können Unternehmen Emissionen ausgleichen, die sie nicht vollständig eliminieren können.“

Allerdings: Der Kauf dieser Verträge mit der Absicht, sie an einen Emittenten weiterzuverkaufen - wie es die Investoren auf diesen Märkten tun - bringt keinen direkten Nutzen für die Umwelt. Man kann zwar argumentieren, dass die Finanzmarktteilnehmer diesen Märkten Liquidität und Legitimität verleihen, aber letztlich führt der einfache Kauf und Verkauf eines Emissionskontrakts zu nichts anderem als einem monetären Gewinn oder Verlust - und nicht zu einer Minderung der Emissionen.

"Allerdings sind wir der Meinung, dass das Potenzial für die Nutzung von Emissionsgutschriften als Impact-Investment noch nicht ausreichend erforscht ist. Der Kauf von Gutschriften auf dem Spotmarkt kann Emissionen verringern, wenn die Vehikel anschließend nicht weiterverkauft werden."

Madeline Hume