Letzten Monat veröffentlichte das Wall Street Journal einen Artikel mit dem Titel "When Markets Get Scary, Mom and Pop Buy Gold". (Die Printausgabe des Journals trägt die nüchternere Schlagzeile "Individual Investors Seek Safety in Gold"). Dem Artikel lag die Nachricht zugrunde, dass die Befragten einer Gallup-Umfrage zum ersten Mal seit 10 Jahren Gold gegenüber Aktien bevorzugen, als sie nach der "besten langfristigen Anlage" gefragt wurden.

Da Gold in den letzten zehn, zwanzig, dreißig, vierzig, fünfzig, sechzig, siebzig, achtzig, neunzig und einhundert Jahren weniger Rendite abgeworfen hat als Aktien - wobei sowohl die inländischen als auch die internationalen Aktienmärkte berücksichtigt wurden - kann man diese Antwort so interpretieren, dass die Öffentlichkeit entweder glaubt, dass die herkömmlichen Anlagen bald zusammenbrechen werden, oder dass Gold trotz des geringeren Gesamtertragspotenzials ein Maß an Sicherheit bietet, das Aktien nicht bieten. Der Autor des Journals bevorzugte Letzteres, was ich für die richtige Wahl halte.

Folglich haben in dem Artikel die Anleger die Verlässlichkeit von Gold gelobt. Insbesondere das Leitzitat hat mich beeindruckt: "Edelmetalle sorgen dafür, dass ich nachts schlafen kann", sagte ein Ingenieur mittleren Alters aus Massachusetts. "Es ist unmöglich [wenn ich Gold besitze], dass ich irgendwo in einer Brotschlange ende und darauf warte, dass mir jemand etwas in die Hand drückt, damit ich essen kann."

Lassen Sie uns diese Aussage prüfen.

1) Kurzfristige Volatilität

Gewöhnlich wird das finanzielle Risiko an kurzfristigen Bewegungen gemessen. Für diese Praxis gibt es gute Gründe. Bei Vermögenswerten, die innerhalb einer Woche um 20% fallen, ist die Wahrscheinlichkeit, dass sie in der Zukunft schwerwiegende Verluste erleiden, wesentlich größer als bei Vermögenswerten, die nie um 5% fallen. (Vorausgesetzt natürlich, dass Bernie Madoff nicht der Buchhalter ist.) Außerdem müssen viele Anlagen nach den jüngsten Ereignissen beurteilt werden, da sie keine langfristige Historie haben.

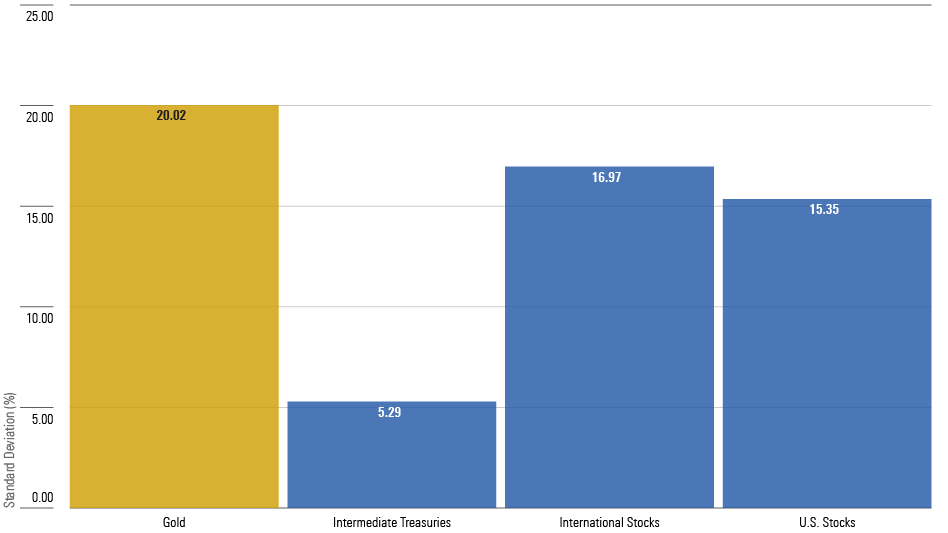

Die folgende Grafik zeigt die annualisierten monatlichen Standardabweichungen seit September 1971 für vier Anlageklassen:

-

Goldbarren

-

Staatsanleihen der Vereinigten Staaten mit mittlerer Laufzeit

-

internationale Aktien

-

US-Aktien

Ich habe dieses Anfangsdatum gewählt, weil Präsident Nixon im August 1971 die "vorübergehende" Aussetzung des Bretton-Woods-Abkommens ankündigte. Diese Unterbrechung wurde allerdings dauerhaft und schuf damit ein neues und immer noch aktuelles Goldpreisregime.

Dieser Statistik zufolge war Gold risikoreicher als Aktien. Der Unterschied ist nicht sehr groß - Gold war beispielsweise weniger volatil als Technologieaktienindizes -, aber er scheint die Behauptung des Ingenieurs zu widerlegen. Konventionelle Analysen zeigen, dass Goldbarren eine relativ riskante Anlage sind. (Die Aktien von Goldminenunternehmen sind chancenreicher.)

Aber diese Untersuchung ist unzureichend. Schließlich hat sich der Ingenieur nicht um die monatlichen Schwankungen gekümmert. Was ihn beunruhigte, war die Möglichkeit einer einseitigen Bewegung, die zum Verlust seines Kapitals führt. Obwohl die beiden Punkte miteinander zusammenhängen, sind sie nicht identisch. Es könnte sein, dass der Goldpreis kurzfristig stark geschwankt hat, dann aber wieder zum Mittelwert zurückkehrte. In diesem Fall wäre Gold nach seinem Barometer tatsächlich eine sichere Wahl.

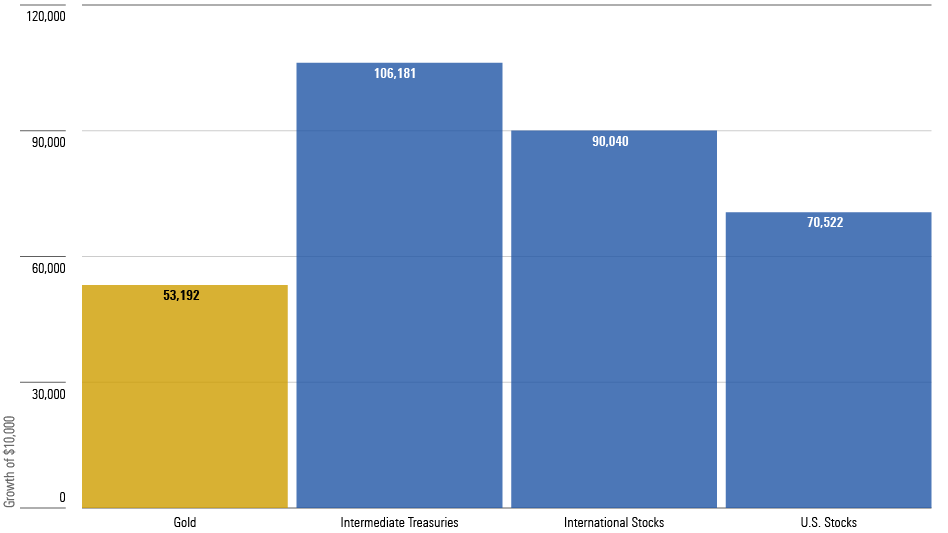

2) Langfristige Wertminderung

Wir können diese Hypothese testen, indem wir die niedrigste langfristige Performance messen, die Gold während des Untersuchungszeitraums erzielte. Was war auf inflationsbereinigter Basis - nominale Renditen sind nebensächlich, da es auf den Erhalt der Kaufkraft ankommt - das schwächste 10-Jahres-Ergebnis für eine 100.000-Dollar-Anlage in Goldbarren? Zum Vergleich habe ich wieder drei weitere Anlagen einbezogen: mittelfristige US-Anleihen, ausländische Aktien und US-Aktien.

Der Ingenieur wäre nicht glücklich. Im schlimmsten Jahrzehnt verloren Goldbarren fast die Hälfte ihres realen Wertes. Auch Aktien erlitten zuweilen Verluste, wenn auch zu anderen Zeiten als Gold, aber ihr Tiefpunkt war dennoch höher. Für Anleger, die ihr Geld nach 10 Jahren zurückhaben wollten, war Gold die gefährlichste der vier Anlagen.

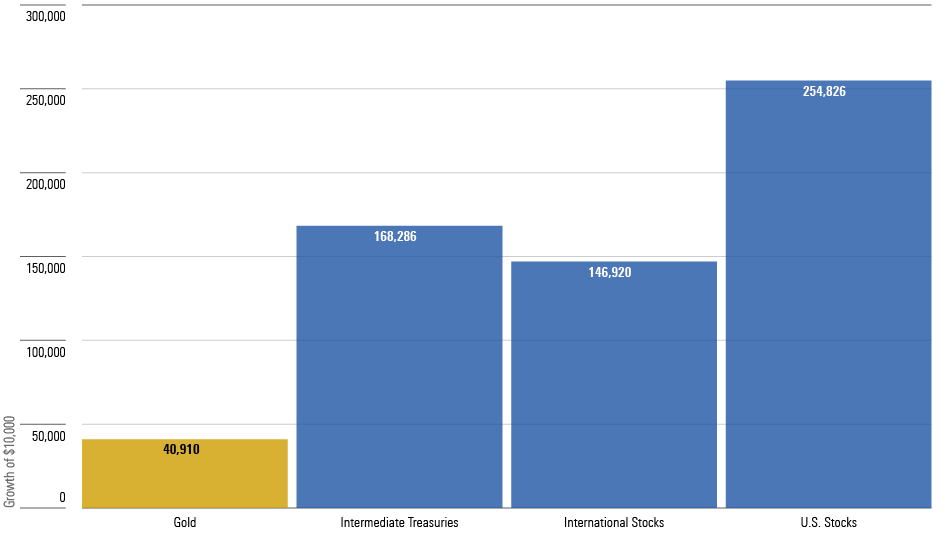

Auf Sicht von 20 Jahren sah es noch schlimmer aus. Gold fiel sogar noch weiter, auf nur noch 41 Cent pro Dollar. In der Zwischenzeit waren die realen Renditen der drei konkurrierenden Anlagen ausnahmslos positiv. Besonders spektakulär waren US-Aktien, die in jedem 20-Jahres-Zeitraum eine Rendite von mindestens 154% erzielten. Sie, und nicht Gold, waren die überwältigend sichere Wahl.

Man könnte einwenden, dass die 10- und 20-Jahres-Tiefs des Goldpreises jeweils Anfang 1980 ihren Ursprung haben, als die Goldpreise in die Höhe schnellten. Diese Ergebnisse sind also irreführend, weil sie sich auf einen einzigen Zeitpunkt in einem halben Jahrhundert Geschichte beziehen. Ja und nein. Es stimmt zwar, dass die schlechtesten Langzeitergebnisse aus diesem Jahr stammen, aber die meisten, die von 1979 bis 1983 Gold kauften, verloren auch über den 20-Jahres-Zeitraum hinweg Geld, nach Inflation.

3) Inmitten von Katastrophen

Für die dritte und letzte Bewertung habe ich kein Schaubild: Wie verhält sich Gold, wenn die normalen Anlageregeln nicht mehr gelten, wie z. B. in Zeiten eines totalen Krieges oder einer Hyperinflation. Wenn solche Katastrophen die Industrieländer im letzten Jahrhundert heimgesucht haben, dann wurde der Tauschkurs von Gold nicht oft dokumentiert. Die Daten lassen daher nur Vermutungen zu.

Aufgrund anekdotischer Belege - einschließlich der Erfahrung meiner Schwiegermutter als Flüchtling im Zweiten Weltkrieg, die von Mahlzeiten lebte, die sie mit Goldmünzen vom Dachboden ihrer Mutter kaufen konnte - werde ich Gold jedoch seine Berechtigung zugestehen. Sollte es zu einer totalen Katastrophe kommen, dürfte sich Gold sowohl gegenüber dem Papierdollar als auch gegenüber elektronisch gespeicherten Kryptowährungen als überlegen erweisen. Manchmal schlagen materielle Werte eben immaterielle Versprechen.

Aber diese Szenarien scheinen mir höchst unwahrscheinlich. Ich kann jedoch weder die Möglichkeit noch die Tatsache leugnen, dass ich im Falle eines solchen Unheils meine Entscheidung, keine Edelmetalle zu besitzen, bereuen würde. Unter diesen Umständen wird das Portfolio des Ingenieurs das Ihres bescheidenen (angeblichen) Anlageexperten übertreffen.

Kurz gesagt, die Entscheidung, in Gold zu investieren, hängt 1) von der Wahrscheinlichkeit ab, die ein Anleger der Aussicht auf eine internationale Katastrophe beimisst, und 2) davon, wie gut der Anleger damit zurecht kommt, diese Möglichkeit zu ignorieren. Für mich als Optimist ist das eine einfache Entscheidung: Weitermachen ohne sie! Ich verstehe jedoch, dass andere das auch anders sehen. Für sie kann eine Portion Gold ein Trost sein, dessen Gewicht ... nun ja, ... Gold wert ist.

Die hier geäußerten Ansichten sind die des Autors.