Die Aktie von Nvidia [NVDA] stieg im letzten Jahr um fast 200%. Im Vorfeld des Gewinnberichts für Q3 zeigt Morningstar, worauf Anleger achten sollten und wie der Ausblick für die Aktie aussieht.

Worauf Sie bei Nvidias Q3-Ergebnissen achten sollten

Wir konzentrieren uns weiterhin auf Künstliche Intelligenz (KI) und das Geschäft von Nvidia mit Rechenzentren Alles andere ist unwichtig.

Im Mai gab Nvidia den Anlegern eine schockierend optimistische Prognose für das Juli-Quartal. Es übertraf diese Erwartungen und prognostizierte für das Oktober-Quartal einen deutlichen Anstieg. Wir erwarten, dass Nvidia diese Prognose übertrifft, und wir werden sehen, um wie viel.

Wir glauben immer noch, dass Hyperscaler sich beeilen, so viele Nvidia-Grafikprozessoreinheiten (GPUs) wie möglich zu kaufen, um große Sprachmodelle wie ChatGPT zu trainieren, sowohl für sich selbst als auch für ihre Cloud-Kunden.

Alle Augen werden auf die Prognose für Januar-Quartal 2024 gerichtet sein.

Die Nachfrage scheint das Angebot immer noch deutlich zu übertreffen, so dass die Prognose einen Hinweis darauf geben könnte, wie groß die Differenz derzeit ist und ob Nvidia bei der Herstellung von Grafikprozessoren für Rechenzentren immer noch eingeschränkt ist.

Nvidia argumentiert, dass die jüngste Runde von Restriktionen gegen China keine großen Auswirkungen auf sein Geschäft haben wird. Möglicherweise liegt das daran, dass China seine GPU-Bestellungen auf Anfang des Jahres in Erwartung dieser Beschränkungen vorgezogen hat. Es ist auch möglich, dass die Umsatzeinbußen in China durch ein enormes Umsatzwachstum in den entwickelten Märkten ausgeglichen werden. Die Prognose für das Januar-Quartal könnte hier richtungsweisend sein.

Fair Value-Schätzung für die Nvidia-Aktie

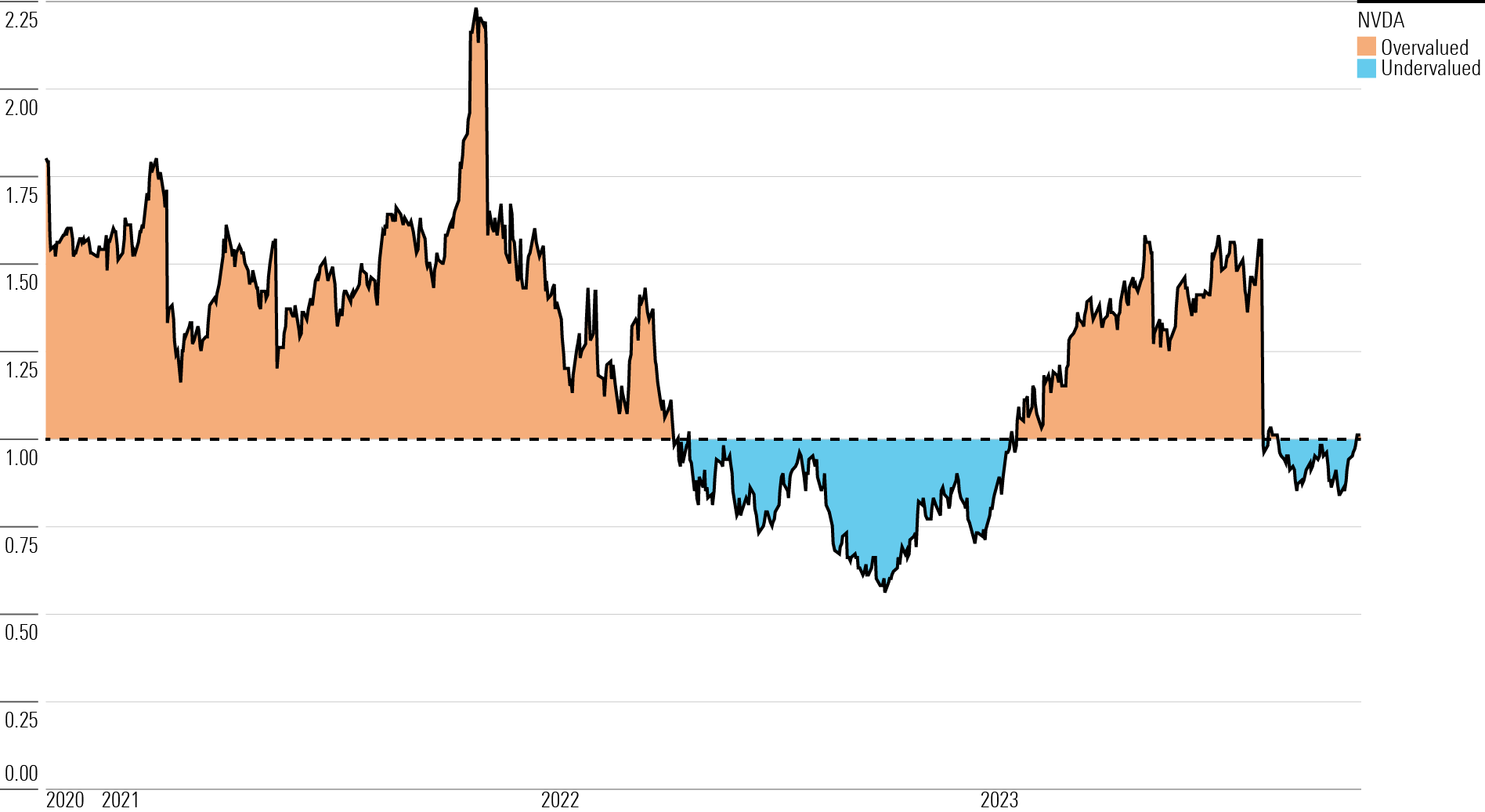

Mit ihrem 3-Sterne-Rating ist die Nvidia-Akties unserer Ansicht nach im Vergleich zu unserer langfristigen Fair Value-Schätzung fair bewertet.

Unsere Fair Value-Schätzung liegt bei $480 pro Aktie, was einen Eigenkapitalwert von über $1,1 Billionen bedeutet. Unsere Fair Value-Schätzung impliziert für das Geschäftsjahr 2024 (Ende Januar 2024) ein Kurs-Gewinn-Verhältnis von 45 und für das Geschäftsjahr 2025 ein Kurs-Gewinn-Verhältnis von 31.

Sowohl unsere Fair Value-Schätzung als auch der Aktienkurs von Nvidia werden im Guten wie im Schlechten von den Aussichten des Unternehmens in den Bereichen Rechenzentren und KI-GPUs bestimmt. Wir gehen davon aus, dass der Markt für KI-Prozessoren in den kommenden zehn Jahren massiv wachsen wird. Wir sehen sowohl Raum für ein enormes Umsatzwachstum bei Nvidia als auch für konkurrierende Lösungen - entweder von externen Chipherstellern (wie Advanced Micro Devices [AMD] oder Intel [INTC]) oder durch interne Lösungen von Hyperscalern (etwa Chips von Alphabet [GOOGL], Amazon [AMZN] oder anderen).

Das Geschäft von Nvidia mit Rechenzentren hat bereits ein exponentielles Wachstum erreicht und stieg von $3 Milliarden im Geschäftsjahr 2020 auf $15 Milliarden im Geschäftsjahr 2023. Das Unternehmen dürfte im Geschäftsjahr 2024 einen noch höheren Wendepunkt erleben. Wir erwarten, dass sich der Umsatz im Bereich Rechenzentren auf $41 Milliarden mehr als verdoppelt. Im Bereich Gaming (dem ehemals größten Geschäftsbereich von Nvidia) rechnen wir mit einem Umsatz von $9,8 Milliarden im Geschäftsjahr 2024, fast $11 Milliarden im Geschäftsjahr 2025 und einem durchschnittlichen jährlichen Umsatzwachstum von 10% in den Folgejahren. Wir setzen große Hoffnungen in das Automobilgeschäft von Nvidia, da für aktive Sicherheitssysteme und autonomes Fahren mehr Rechenleistung erforderlich sein wird.

Economic Moat Rating

Wir stufen Nvidia mit einem breiten Economic Moat ein, dank immaterieller Vermögenswerte rund um seine Grafikprozessoren und zunehmend auch dank der Wechselkosten bei seiner proprietären Software, wie z. B. seinre Cuda-Plattform für KI-Tools, die es Entwicklern ermöglicht, Nvidias Grafikprozessoren zur Erstellung von KI-Modellen zu nutzen.

Nvidia war schon früh führend bei der Entwicklung von Grafikprozessoren (GPUs), die ursprünglich für die Auslagerung von Aufgaben in der Grafikverarbeitung auf PCs und Spielkonsolen entwickelt wurden. Das Unternehmen hat sich zum klaren Marktführer bei eigenständigen Grafikprozessoren entwickelt (über 80% Marktanteil laut Mercury Research). Wir führen die Führungsposition von Nvidia auf die immateriellen Werte zurück, die mit dem GPU-Design sowie der dazugehörenden Software, den Frameworks und Tools verbunden sind, die Entwickler für die Arbeit mit diesen GPUs benötigen.

Wir sehen nicht, dass neben Nvidia und AMD andere Unternehmen zu relevanten Akteuren auf dem GPU-Markt werden. Selbst Intel, der Gigant der Chipindustrie, kämpft seit vielen Jahren damit, einen High-End-Grafikprozessor zu entwickeln, der von Gaming-Enthusiasten angenommen wird. Der nächste Versuch für einen entsprechenden Grafikprozessor soll 2025 starten.

Unserer Ansicht nach ist die Fähigkeit zur parallelen Verarbeitung von GPUs das Herzstück der Dominanz von Nvidia in seinen verschiedenen Endmärkten. PC-Grafiken waren die erste Schlüsselanwendung, die robustere und immersivere Spiele ermöglichte. Das Mining von Kryptowährungen umfasst ebenfalls viele mathematische Berechnungen, die parallel ausgeführt werden können, sodass GPUs auch hier einen Vorteil haben.

In den letzten zehn Jahren stellte sich heraus, dass GPUs die Algorithmen zur Matrixmultiplikation, die für KI-Modelle benötigt werden, effizienter ausführen können. Nvidia hat mit klugen Schachzügen die Cuda-Softwareplattform aufgebaut und erweitert. Es entwickelt und hostet eine Vielzahl von Bibliotheken, Compilern, Frameworks und Entwicklungstools, mit denen KI-Experten ihre Modelle erstellen können. Cuda ist Eigentum von Nvidia und läuft nur auf seinen Grafikprozessoren. Wir glauben, dass diese Hardware- und Software-Integration für Kunden hohe Wechselkosten im Bereich der KI verursacht, was zu Nvidias breitem Economic Moat beiträgt.

Risiko und Unsicherheit

Wir stufen Nvidia mit einem sehr hohen Morningstar Uncertainty Rating ein. Unserer Ansicht nach wird die Bewertung des Unternehmens von seiner Fähigkeit abhängen, in den Bereichen Rechenzentren und KI zu wachsen. Nvidia ist branchenführend bei Grafikprozessoren, die für das Training von KI-Modellen verwendet werden, und hat sich einen großen Teil der Nachfrage nach Chips für KI-Inferenz-Workloads gesichert.

Wir sehen eine ganze Reihe von Technologieführern, die um Nvidias führende KI-Position wetteifern. Wir halten es für unvermeidlich, dass führende Hyperscale-Anbieter wie Amazons AWS, Microsoft [MSFT], Alphabet und Meta Platforms [META] versuchen werden, ihre Abhängigkeit von Nvidia zu verringern und ihre Lieferantenbasis für Halbleiter und Software zu diversifizieren, einschließlich der Entwicklung eigener Lösungen. Unsere Bewertung basiert auf der Unsicherheit in diesem Markt. Nvidia dominiert heute den Markt für Künstliche Intelligenz, und wenn das Unternehmen diesen Vorsprung in den nächsten zehn Jahren halten kann, sind seiner Rentabilität keine Grenzen gesetzt. Allerdings könnte jeder Anschein einer erfolgreichen Entwicklung von Alternativen das Potenzial des Unternehmens erheblich einschränken.

NVDA Bullen sagen

- Die Grafikprozessoren von Nvidia bieten eine branchenführende parallele Verarbeitung, die in der Vergangenheit für PC-Spieleanwendungen benötigt wurde, sich aber auch auf Krypto-Mining, KI und möglicherweise zukünftige Anwendungen ausgeweitet hat.

- Nvidias GPUs und die Cuda-Softwareplattform haben das Unternehmen als dominierenden Anbieter für das Training von KI-Modellen etabliert, ein Anwendungsfall, der in den kommenden Jahren exponentiell zunehmen dürfte.

- Das Unternehmen hat einen First-Mover-Vorteil auf dem Markt für autonomes Fahren, was zu einer weit verbreiteten Anwendung seiner Drive PX-Plattform für selbstfahrende Autos führen könnte.

NVDA Bären sagen

- Nvidia ist heute ein führender Anbieter von KI-Chips, aber andere leistungsstarke Chip-Hersteller und Tech-Titanen konzentrieren sich auf die eigene Chip-Entwicklung.

- Obwohl Cuda derzeit führend bei KI-Trainingssoftware und -Werkzeugen ist, würden führende Cloud-Anbieter wahrscheinlich einen stärkeren Wettbewerb in diesem Bereich bevorzugen und könnten auf alternative Open-Source-Werkzeuge ausweichen, wenn diese entstehen sollten.

- Das Gaming-GPU-Geschäft von Nvidia hat oft Boom- oder Bust-Zyklen erlebt, die auf der PC-Nachfrage und in letzter Zeit auf dem Kryptowährungs-Mining basieren.

Wichtige Morningstar-Kennzahlen für Nvidia

- Fair Value-Schätzung: $480.00

- Morningstar Rating: 3 Sterne

- Morningstar Economic Moat: Weit

- Morningstar Uncertainty Rating: Sehr hoch

Datum der Nvidia-Ergebnisse

Dienstag, 21. November 2023, nach Börsenschluss.

Dieser Artikel wurde von Adrian Teague zusammengestellt