Charlie Munger, der erfahrene Investor, der vor allem als Partner von Warren Buffett bekannt war, ist am Dienstag dieser Woche verstorben. Obwohl meist als Buffetts rechte Hand wahrgenommen, war er selbst ein hervorragender Investor und Vordenker in Sachen Investments.

Munger begegnete Buffett erstmals 1959 durch einen gemeinsamen Freund. Ein Arzt in ihrer Heimatstadt Omaha, Edwin Davis, sagte 1957 zu Buffett, dass er ihm die Verwaltung von Geld anvertraue, weil Buffett ihn an jemanden namens Charlie Munger erinnere.

"Nun, ich weiß nicht, wer Charlie Munger ist, aber ich mag ihn", antwortete Buffett Davis. Zwei Jahre später arrangierte Davis ein Treffen zwischen den beiden, und sie verstanden sich auf Anhieb.

Munger war ursprünglich Jurist von Beruf. Er gründete 1962 seine eigene Investmentfirma und schlug in den folgenden 13 Jahren den Markt mit einer jährlichen Rendite von 19,8% im Vergleich zu 5% im Dow Jones Industrial Average.

1978 wurde Munger stellvertretender Vorsitzender von Berkshire Hathaway, eine Position, die er bis heute innehat. Ihm wird zugeschrieben, dass er dazu beigetrug, Buffetts Investmentansatz zu ändern: vom Kauf billiger, oft minderwertiger Unternehmen hin zum Kauf großartiger Unternehmen zu vernünftigen Preisen.

Mit 99 Jahren hat sich Munger einen scharfen Verstand und Witz bewahrt. Kürzlich gab er dem Acquired-Podcast ein seltenes Interview, in dem er einige großartige Einblicke in eine Reihe von Anlagethemen gab.

Worin unterscheiden sich Buffett und Munger?

Seine ersten Erfahrungen mit Investments machte Buffett als junger Mann auf der Rennbahn. Munger wurde dazu befragt, und seine Antwort gibt einen wichtigen Einblick in die Art und Weise, wie Buffett an den Aktienmarkt herangeht:

"Warren hat nie gezockt. Er war nur ein Gönner von ihnen [den Rennbahnen]. Warren will die Chancen zu seinen Gunsten nutzen, nicht zu denen eines anderen. Es ist ganz einfach, wenn man Warren ist. Du willst die Bank sein, nicht der Zocker."

Es gibt viele berühmte Investoren, die als Glücksspieler angefangen haben - Edward Thorp, Bill Gross und Jeff Yass - fallen einem ein. Auch Buffett gehört zu dieser Gruppe. Er übernahm die Denkweise eines erfahrenen Spielers - Wetten abzuschließen, wenn die Chancen überwältigend gut stehen - und setzte sie in Investments um.

Zu seinem eigenen Investmenstansatz gab Munger eine überraschende Antwort. Obwohl er für seine Vorliebe für Aktien bekannt ist, die über lange Zeiträume hohe Kapitalerträge erwirtschaften, räumte Munger ein, dass dies nicht die einzige Art ist, wie er investiert:

"Ich schaue mir nur zwei Arten von Unternehmen an. Ich bin ein großer Anhänger von Ben Graham [...] Wenn also etwas wirklich billig ist, auch wenn es ein mieses Unternehmen ist, bin ich bereit, es zu kaufen. Jedenfalls für eine Weile. Das tue ich gelegentlich. Ich habe es ein oder zwei Mal mit großem Erfolg getan, aber im Gegensatz zu Howard Marks habe ich es nur ein oder zwei Mal in meinem Leben für große Gewinne getan, und das war's. Es ist nicht so, dass ich es schon hundertmal gemacht habe. Es ist kein bisschen einfach. Hundertmal leichtes Geld gibt es fast gar nicht..."

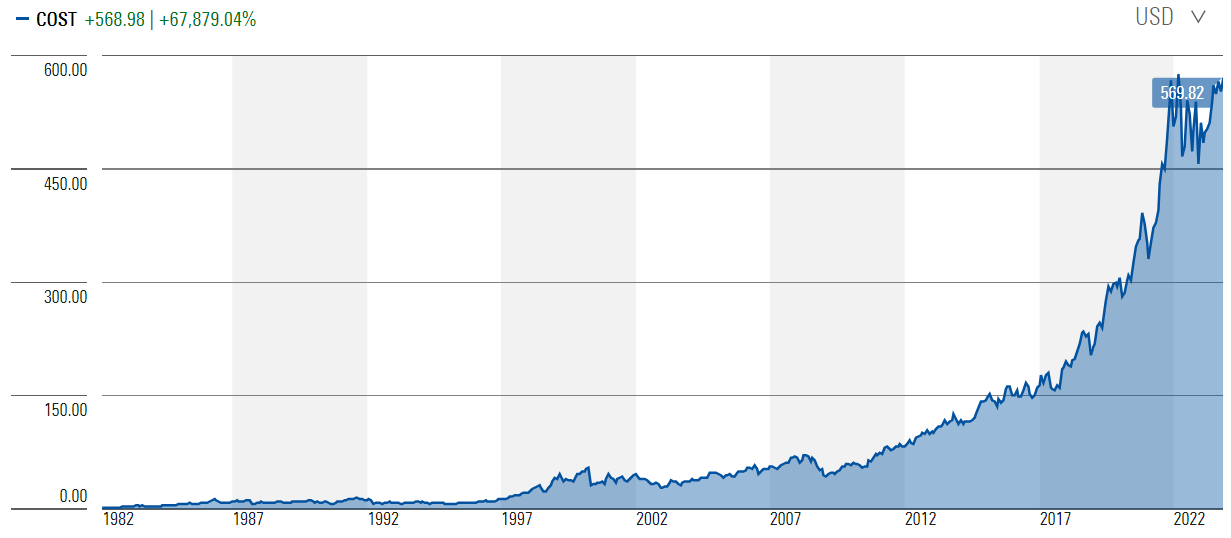

... große Markenunternehmen sind natürlich gut. Den richtigen Preis zu bekommen... der ganze Trick besteht darin, sie bei einigen wenigen Gelegenheiten zu bekommen, wenn sie wirklich billig sind. Wenn man Costco zum jetzigen Preis kauft [...], kann das gut gehen, aber das ist [...], aber es wird wieder schwierig."

Buffetts großer Fehler bei Costco

1997 bot Costco [COST] Buffett einen Sitz im Vorstand an, den er jedoch ablehnte. Buffett schlug Costco vor, stattdessen Munger zu fragen, und Munger nahm an. Er saß bis zu seinem Tod im Vorstand. Den Aktienkurs des Unternehmens finden Sie unten.

Munger versuchte, Buffett davon zu überzeugen, frühzeitig in Costco zu investieren, was jedoch nicht gelang. Der Grund: "Warren mag den Einzelhandel nicht". Offensichtlich hatte Buffett viele Einzelhändler kommen und gehen sehen, darunter auch große Kaufhäuser wie Sears, und hielt es für ein schwieriges Geschäft, um damit Geld zu verdienen.

Munger sah das anders und erkannte schon früh, dass Costco ein unglaubliches Geschäftsmodell hatte:

"Sie verkauften wirklich billiger als alle anderen in Amerika, und das in großen, effizienten Läden. Die Parkplätze waren drei Meter breit statt zweieinhalb oder wie auch immer sie normalerweise sind. Sie haben alles richtig gemacht und hatten eine Menge Parkplätze. Sie hielten sich aus ihren Geschäften heraus. All diese Leute haben keine großen Mengen eingekauft, und sie haben den Leuten, die in die Läden kamen, besondere Vorteile in Form von Prämienpunkten gewährt."

Was macht einen großartigen Einzelhändler aus?

Munger sagte, dass Home Depot das Geschäftsmodell von Costco übernommen und auf den Heimwerkermarkt übertragen hat: "Sie haben alles kopiert".

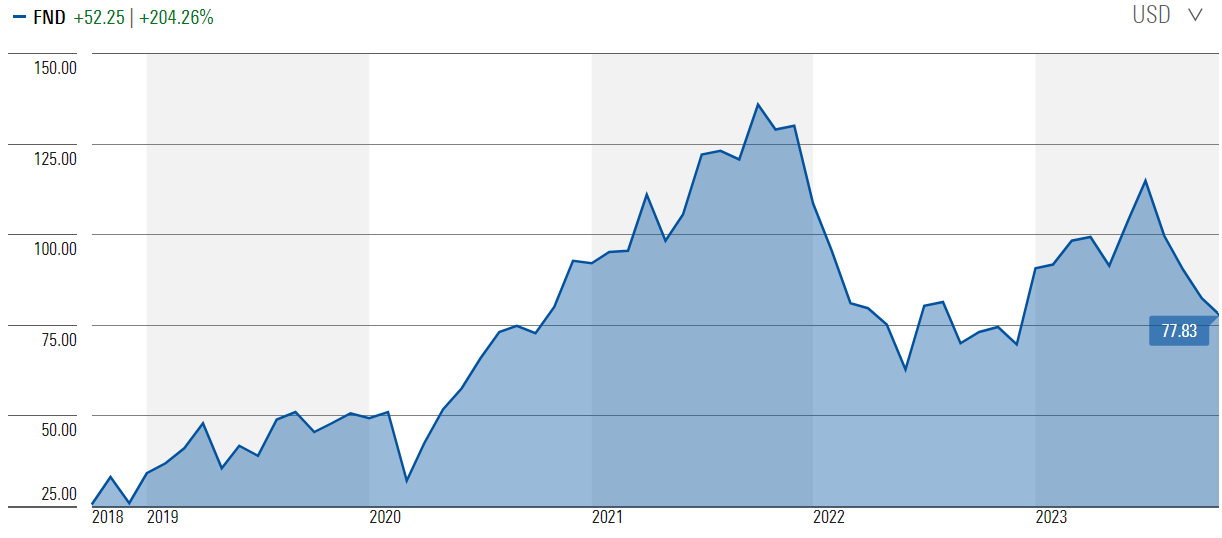

Munger glaubt sogar, dass es einen moderneren Nachahmer von Costco gibt, nämlich ein kleineres Unternehmen namens Floor & Décor [FND]. Wie der Name schon sagt, verkauft das Unternehmen Bodenbeläge und bietet über große Lagerhäuser eine riesige Auswahl, und das zu günstigen Preisen. Den Aktienkurs des Unternehmens zeigt folgende Grafik.

Munger wurde gefragt, ob er sich jemals Nike als Unternehmen angesehen habe, und er sagte, er habe es getan, aber er habe es abgelehnt, weil es ein "Modeunternehmen" sei. Munger ging nicht näher darauf ein, aber ich vermute, dass er damit darauf anspielt, dass bei "Style Companies" die Zukunftsaussichten und Erträge schwer vorherzusagen sind und dies nicht die Art von Unternehmen ist, in die er gerne investiert.

Munger bevorzugt kapitalschonende Einzelhandelsunternehmen mit vorhersehbaren Erträgen und Preisgestaltungsmöglichkeiten:

"Wir hatten das Glück, See's Candy für 20 Millionen Dollar als unsere erste Akquisition zu kaufen. Wir haben ziemlich schnell herausgefunden, dass wir den Preis jedes Jahr um 10% erhöhen konnten, und es hat niemanden interessiert. Wir haben nicht dafür gesorgt, dass die Mengen steigen oder so etwas. Wir haben nur die Gewinne erhöht. Wir haben den Preis in den letzten 40 Jahren jedes Jahr um 10% erhöht. Es ist ein sehr zufriedenstellendes Unternehmen."

"Es war kein neues Kapital erforderlich. Das war das Gute daran: sehr wenig neues Kapital. Als wir es kauften, hatte es zwei Großküchen und eine Reihe von Vermietungsgeschäften, und jetzt hat es zwei Großküchen und eine Reihe von Vermietungsgeschäften."

Berkshires Investment in Apple

Buffetts bekanntestes Investment der letzten Zeit ist Apple [AAPL]. Er erwarb seine erste Beteiligung im Jahr 2016 und hat seitdem einen Volltreffer gelandet. Berkshire besitzt nun 5,8% von Apple, was einem Wert von rund 164 Milliarden US-Dollar entspricht. Apple macht fast 50% von Berkshires Aktienportfolio aus.

Mungers Meinung zu den Lehren aus den Investments von Berkshire war faszinierend:

"Was jeder gelernt hat, ist, dass jeder eine signifikante Beteiligung an den 12 Unternehmen braucht, die besser abschneiden als alle anderen. Man braucht mindestens zwei oder drei von ihnen. Wenn man diese Einstellung hat, war Apple der logische Kandidat auf der Liste, aus der man seine Unternehmen auswählt. Es ist nicht sehr schwer, auf die Idee zu kommen, dass das in Ordnung sein könnte."

Dies scheint die Erkenntnis zu sein, dass man als Großinvestor wie Berkshire in einige dieser großartigen Technologieunternehmen investiert sein muss, wenn man nicht eine schlechte Performance riskieren will.

Als Grund für die Entscheidung von Berkshire für Apple nannte Munger die Bewertung, da das Unternehmen zum Zeitpunkt des Einstiegs von Buffett nur noch mit dem 10-fachen des Gewinns bewertet wurde.

Wie hat Buffett in Japan investiert?

Buffetts zweiter Anlageerfolg in jüngster Zeit hat seinem Ursprung in Japan. Er investierte erstmals im Jahr 2020 in japanische Handelsunternehmen und hält noch immer Anteile an fünf von ihnen (Mitsubishi Corp., Mitsui & Co., Itochu, Marubeni und Sumitomo Corp.).

Munger deutete jedoch an, dass mit den Käufen eine Hebelwirkung verbunden war. Er sagt, dass man damals in Japan Kredite zu 0,5% für 10 Jahre aufnehmen konnte, und dass diese Aktien billige Vermögenswerte und Dividendenrenditen von 5% aufwiesen, was sie zu "unproblematischen" Investments machte:

"Es dauerte ewig, bis er [Buffett] 10 Milliarden Dollar investiert hatte. Es war, als ob Gott eine Truhe öffnete und das Geld einfach ausschüttete. Es ist denkbar einfaches Geld."

Mochte Munger China?

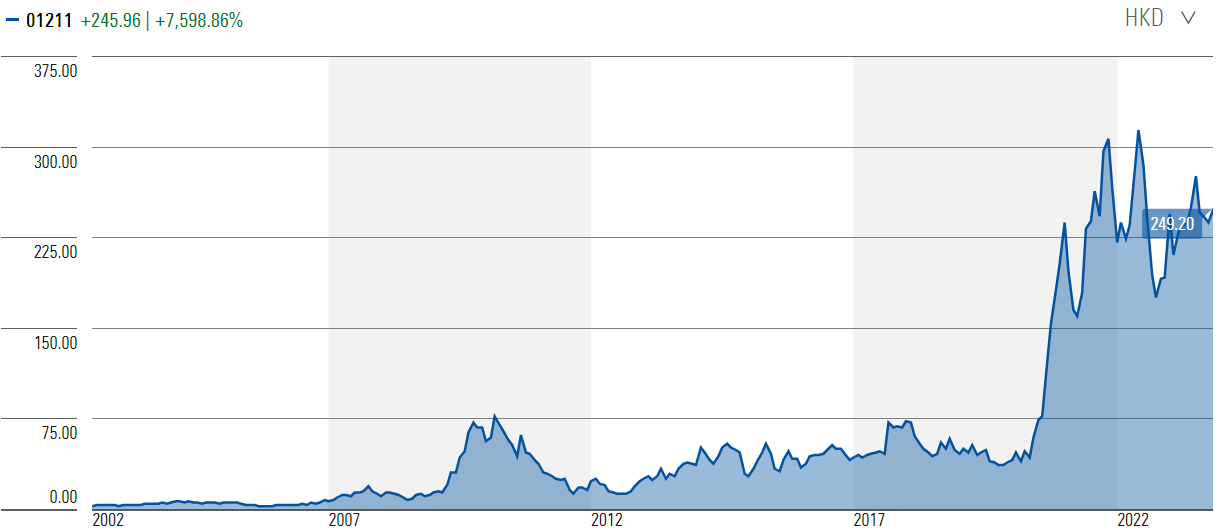

Munger hat viele Jahre lang in China investiert. Er überredete Buffett, 2008 in den Autohersteller BYD zu investieren. Munger hat dies seitdem als eine der besten Entscheidungen bezeichnet, die er je getroffen hat.

Munger hält den BYD-Gründer Wang Chuanfu für ein Genie und sagt, er sei besser im Herstellen von Dingen als Elon Musk.

In dem Interview ging Munger nicht auf seine jüngste Investition in den Online-Händler Alibaba [BABA] ein, die sich bisher nicht bewährt hat.

In Bezug auf China selbst blieb Munger ein Überzeugungstäter:

"Meine Position zu China war, dass: (1) die chinesische Wirtschaft in den nächsten 20 Jahren bessere Zukunftsaussichten hat als fast jede andere große Volkswirtschaft und (2) die führenden Unternehmen in China stärker und besser sind als praktisch alle anderen führenden Unternehmen irgendwo, und sie sind zu einem viel günstigeren Preis erhältlich."

"Daher bin ich natürlich bereit, ein gewisses China-Risiko im Munger-Portfolio einzugehen. Wie hoch ist das China-Risiko? Nun, das ist kein wissenschaftliches Thema, aber ich habe nichts dagegen, wenn es 18% oder so beträgt."

Ausgewählte Worte für John Malone und Jim Simmons

Munger war für seine unverblümte Art bekannt, und er hielt sich bei einigen Themen nicht zurück. Eines davon war der US-Milliardär John Malone, dem unter anderem die Formel 1 und das Baseballteam Atlanta Braves gehören. Malone wird der Aufstieg des Ebitda (Earnings before interest, tax, depreciation, and amortization) als Finanzbegriff für Unternehmen zugeschrieben, den Munger lange Zeit verabscheute. Munger sagte, er habe Malones "extreme Manipulationen" nie gemocht, einschließlich seiner berühmten Methoden zur Minimierung der Steuern bei seinen börsennotierten Unternehmen.

Munger sagte auch, er fühle sich unwohl bei Investoren, die hauptsächlich Algorithmen verwenden, wie der berühmte Hedgefonds Renaissance Technologies. Diese Fonds übervorteilen im Wesentlichen die Anleger, sagte er. Und er behauptete, dass sie mit viel Volumen geringere Gewinne erzielen und die einzige Möglichkeit, noch gute Renditen zu erzielen, darin besteht, dass sie eine immer größere Hebelwirkung einsetzen, "was ich selbst nicht tun würde".

Charlie Munger, 1924-2023

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/FGC25JIKZ5EATCXF265D56SZTE.jpg)