Kennzahlen für Apple

Fair Value Estimate: $160.00

Morningstar Rating: 2 Sterne

Morningstar Economic Moat Rating: Wide

Morningstar Uncertainty Rating: Medium

Wir haben unsere Fair Value-Schätzung für die Apple-Aktie [AAPL]von $150 auf $160 angehoben, nachdem wir unsere Fünfjahres-Umsatzprognose leicht nach oben korrigiert haben. Außerdem haben wir unsere Unsicherheitseinschätzung von Hoch auf Mittel gesenkt, da wir von der Fähigkeit des Unternehmens überzeugt sind, die Konsumzyklen mit seinem hochwertigen und differenzierten Ansatz auszugleichen. Wir sehen Apple weiterhin als einen dominanten Anbieter von Technologie-Ökosystemen, der einen breiten "Economic Moat" verdient, und wir behalten unsere Kapitalallokationsbewertung von vorbildlich bei. Sie basiert auf einer starken Investitionsbilanz, die dazu beigetragen hat, diesen Burggraben zu schaffen.

Wir sind der Meinung, dass Apple ein grundsätzlich hervorragendes Unternehmen ist, halten die Bewertung der Aktie jedoch weiterhin für problematisch. Diese ist im Jahr 2023 um mehr als 40 % gestiegen, was auf die Markteinführung neuer Produkte und die Verbesserung der makroökonomischen Bedingungen zurückzuführen ist. Einfach ausgedrückt: Wir sind der Meinung, dass der Kurs der Apple-Aktie die Fundamentaldaten des Unternehmens überholt hat, und empfehlen, vor einer Investition einen Rücksetzer abzuwarten.

Wir sind der Meinung, dass Apple seine Position an der Spitze der Unterhaltungselektronikbranche langfristig gefestigt hat, indem es sich auf ein erstklassiges Ökosystem aus eng integrierter Hardware, Software und Dienstleistungen konzentriert. Wir sehen das Flaggschiff iPhone als Dreh- und Angelpunkt dieses Ökosystems, von dem Apple seine Preissetzungsmacht, Wechselkosten und Netzwerkeffekte ableitet. Unserer Ansicht nach besteht der größte Wert aller anderen Apple-Geräte und -Dienste darin, dass sie die Kunden weiter in diesen "Walled Garden" einbinden.

Wir sind beeindruckt von Apples Kernkompetenz im Bereich Design, sowohl bei der Hardware als auch bei der Software, die unserer Meinung nach das Ergebnis immenser kumulierter Investitionen in Forschung und Entwicklung ist. Uns gefällt der jüngste Vorstoß des Unternehmens, den größten Teil der Chip-Entwicklung intern durchzuführen. Unserer Meinung nach bietet dies mehr Möglichkeiten zur Produktanpassung und eine bessere Differenzierungsmöglichkeit. Unserer Ansicht nach verringert Apple seine Zyklizität im Vergleich zu anderen Anbietern von Unterhaltungselektronik, indem es seine Halbleiter, Hardware und Software miteinander verschmilzt.

Apple konzentriert sich auf Chip-Entwicklung und KI

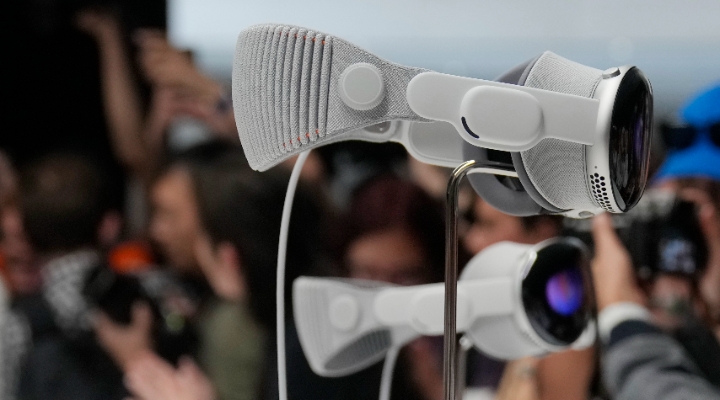

Mittelfristig erwarten wir, dass Apple sich auf die Weiterentwicklung seiner internen Chip-Entwicklung, die Fähigkeiten im Bereich der künstlichen Intelligenz (KI) und die Weiterentwicklung neuer Formfaktoren wie das Vision Pro Headset konzentrieren wird. Jede dieser Initiativen wird das Unternehmen unseres Erachtens gegen das Risiko von Störungen absichern. Wir gehen auch davon aus, dass das Unternehmen weiterhin große Mengen an Barmitteln an die Aktionäre zurückzahlen wird, was durch seine starke Bilanz unterstützt wird.

Wir sind besorgt über die geopolitischen und regulatorischen Risiken für Apple, sehen diese aber nicht als Bedrohung für den Burggraben des Unternehmens. Die Lieferkette von Apple ist stark auf China und Taiwan konzentriert, und Störungen des Status quo in diesen Regionen könnten das Angebot einschränken. Apple hat seine komplexe Lieferkette bisher gut gemanagt und ist aktiv dabei, in neue Regionen zu diversifizieren. Apple ist auch Zielscheibe von Regulierungen, insbesondere in Europa, die die Differenzierung des Unternehmens durch die Öffnung des App Store und der iMessage-Dienste beeinträchtigen. Wir sehen keine weiteren schädlichen Regulierungen am Horizont und glauben, dass das Unternehmen seine Kundenbindung durch neue Geräte und Dienste, mit denen es sie an sich binden kann, angemessen verstärkt.

Dienstleistungen sind Apples nächstgrößter Umsatzträger im Rahmen unserer Prognose, und wir prognostizieren ein Wachstum der Dienstleistungseinnahmen von 7 %. Die Dienste werden zum großen Teil durch die Einnahmen von Google als Standardsuchmaschine im Safari-Browser sowie durch Apples Anteil an den App Store-Verkäufen angetrieben. Wir erwarten ein solides Wachstum bei den Google-Einnahmen, sehen aber eher gemischte Aussichten für die App-Store-Ergebnisse, bei denen wir ein Wachstum bei den App-Einnahmen insgesamt, aber zunehmend geringere Kürzungen für Apple als Ergebnis des regulatorischen Drucks erwarten. Andernorts sehen wir ein Wachstum im hohen einstelligen Bereich bei den Umsätzen von Apple Music, Apple TV+, Apple Pay, AppleCare und den anderen Diensten von Apple.

Apple Wearables sind ein Thema, das man im Auge behalten sollte

Die größten Wachstumschancen sehen wir bei Apples Wearables-Umsätzen, die bis zum Geschäftsjahr 2028 um 17 % steigen werden. Dies ist in erster Linie auf unsere Erwartungen für die Markteinführung des neuen Vision Pro-Headsets zurückzuführen. Wir gehen davon aus, dass Vision Pro schnell wachsen wird und im Geschäftsjahr 2028 einen Umsatz von 30 Milliarden US-Dollar und 10 Millionen verkaufte Einheiten erreichen wird. Für die Apple Watch und die AirPods sehen wir ein Wachstum im hohen einstelligen Bereich, wobei beide Produkte weiterhin Marktanteile gewinnen werden.

Für die anderen primären Hardwareprodukte von Apple, Mac und iPad, sehen wir ein durchschnittliches jährliches Umsatzwachstum von 6 % bzw. 3 %. Wir erwarten, dass der Mac-Umsatz kurzfristig durch eine zyklische Erholung der PC-Ausgaben der Verbraucher sowie durch die Umstellung bestehender Mac-Kunden von Intel-basierten Notebooks auf die neue M-Serie steigen wird. Wir glauben, dass das iPad-Wachstum eher lau sein wird, aber mit einer anhaltenden Durchdringung bei Unternehmensanwendungen.