Im Vorfeld der US-Präsidentschaftswahlen haben wir gewarnt, dass ein Sieg Donald Trumps negative Auswirkungen auf den europäischen Aktienmarkt haben könnte. Obwohl wir einige dieser Bedenken vor der Wahl beiseite geschoben hatten, haben sich die Aktienmärkte in den vergangenen Wochen rasch angepasst, als Informationen über die mögliche Politik und die Auswirkungen auf Aktien auftauchten.

Interessant ist die unterschiedliche Reaktion der US-amerikanischen und europäischen Märkte auf die Wahl. Die Anleger in den USA sind optimistisch angesichts der Aussicht auf weniger Regulierung und eine potenziell niedrigere Körperschaftssteuer; die US-Aktien stiegen daraufhin an.

Währenddessen hat eine Reihe potenziell gegensätzlicher politischer Maßnahmen gegenüber Europa die europäischen Anleger verunsichert und die Aktien der Region wochenlang auf Talfahrt geschickt.

Die Liste potenzieller Maßnahmen für Europa ist lang, aber es gibt einige wirkungsvolle Beispiele, die alle entweder sofort oder innerhalb weniger Monate umgesetzt werden könnten.

1. Tarife

Während seiner ersten Amtszeit im Weißen Haus gehörten Zölle zu den bevorzugten handelspolitischen Instrumenten von Donald Trump, der insbesondere in den letzten beiden Jahren eine ganze Reihe von solchen Handelshemmnissen einführte. Sie richteten sich fast ausschließlich gegen China, mit dem Ziel, den Zustrom billiger Waren in die USA zu stoppen.

Dieses Mal ist es unwahrscheinlich, dass wir zwei Jahre warten müssen, bevor Donald Trump Abgaben einführt. Die Tatsache, dass Trump bereits Einzelheiten über mögliche neue Zölle bekannt gegeben hat, bedeutet, dass er sie wahrscheinlich bald nach seiner Amtseinführung einführen wird. Der Unterschied ist, dass diesmal auch Europa als größter Handelspartner der USA in die Schusslinie geraten könnte.

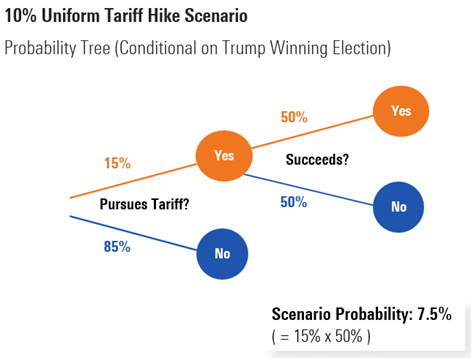

Dass weitere Zölle kommen werden, ist im Allgemeinen unbestritten, aber die Art der potenziellen Zölle ist umstritten. Bislang wurde viel über allgemeine Zölle gesprochen, wobei Trump ausdrücklich einen Zoll von 10% auf alles, was in die USA eingeführt wird, erwähnte.

Wir glauben, dass die Wahrscheinlichkeit, dass ein solcher Zoll eingeführt wird, äußerst gering ist und bei weniger als 1 zu 10 liegt. Der Widerstand der Republikaner im Kongress und der Wirtschaftsverbände in den USA gegen einen solchen Schritt ist groß. Darüber hinaus könnte die Einführung eines solchen Zolls mit erheblichen rechtlichen Schwierigkeiten verbunden sein, so dass das Handelsministerium im Falle der Einführung einer solchen Maßnahme wahrscheinlich noch jahrelang mit Klagen von Wirtschaftsvertretern konfrontiert sein wird.

Wahrscheinlicher sind unseres Erachtens gezielte Zölle. Eine Wiedereinführung von Abgaben auf Stahl und Aluminium wäre leicht umzusetzen und könnte europäische Hersteller wie ArcelorMittal MT und ThyssenKrupp TKA sowie Automobilhersteller schwer treffen.

Europa exportiert etwa doppelt so viele Autos in die USA wie es aus den USA importiert, was Trump als Diebstahl von Arbeitsplätzen in der US-Industrie bezeichnet hat. Für europäische Autohersteller mit hohem US-Umsatz wie Stellantis STLA oder Volkswagen VOW3 könnte dies schlechte Nachrichten bedeuten.

2. Bedrohungen

Da die Republikaner im Repräsentantenhaus und im Senat das Sagen haben, dürfte die Verabschiedung einiger Zölle eine relativ unkomplizierte Aufgabe sein. Was noch schneller funktioniert als Zölle sind Drohungen. Anfang dieses Jahres drohte Trump den NATO-Staaten, die zu wenig Geld ausgeben, dass er sie im Falle eines Angriffs nicht schützen werde. Nationen, die das NATO-Ziel von 2% des BIP für Verteidigungsausgaben nicht einhalten, verstoßen gegen die Vereinbarung, so die Logik, warum sollten sich also andere Nationen an die gegenseitigen Verteidigungsverpflichtungen halten?

Die Verteidigungsausgaben sind in den letzten zehn Jahren erheblich gestiegen, und der Beginn des Ukraine-Krieges hat viele europäische Staaten dazu veranlasst, ihre Ausgaben zu erhöhen. Von den 32 NATO-Staaten halten nun alle bis auf 7 ihre Ausgabenversprechen ein.

Die europäischen Raumfahrt- und Verteidigungswerte waren einer der wenigen Sektoren, die sich nach dem Wahlergebnis in den USA erholten, da die Wahrscheinlichkeit besteht, dass dies die Nachzügler zum Handeln anspornt und die Auftragsbücher der Waffenhersteller ankurbelt. Europäische Verteidigungswerte hatten in den letzten Jahren einen großartigen Lauf, aber wir glauben, dass da noch mehr kommen wird, da die Mehrheit unserer Abdeckung im 4-Sterne-Bereich liegt, was es zu einem attraktiven Bereich für Investoren macht.

3. Stornierte Subventionen

US-Präsident Joe Bidens Gesetz zur Verringerung der Inflation (IRA) sah Subventionen für Unternehmen vor, die in Projekte im Bereich der erneuerbaren Energien investieren, wobei allein für diesen Zweck rund 300 Milliarden US-Dollar vorgesehen waren. Donald Trumps Widerstand gegen erneuerbare Energien ist gut dokumentiert, und die Aussicht auf gestrichene Subventionen hat dazu beigetragen, dass Aktien aus dem Bereich der erneuerbaren Energien wie Vestas VWS und Orsted ORSTED seit der Wahl eine schwache Performance aufweisen.

Die europäischen Versorgungsunternehmen gehörten zu den Sektoren, die nach dem Wahlergebnis die größten Kursverluste hinnehmen mussten, und das aus gutem Grund. Diese Unternehmen sind einige der größten Investoren in erneuerbare Energien in den USA, insbesondere in Windenergieprojekte. Sollte dieser Teil des IRA gestrichen werden, droht ihnen ein Verlust von 10-40 % des Wertes dieser Projekte.

Die Risiken für den Sektor sind beträchtlich, aber bisher haben wir noch keine klare Richtung gesehen, was genau passieren wird. Es gibt einige mildernde Faktoren - insbesondere befinden sich über 80% der im Rahmen des IRA genehmigten Projekte für erneuerbare Energien in republikanischen Gebieten.

Im Gegensatz zu anderen Sektoren wie Verteidigung und Autos, wo wir fast den gesamten Teilsektor für unterbewertet halten, variieren die Bewertungen im Versorgungssektor massiv, wobei Ein- und Fünf-Sterne-Titel nebeneinander stehen. Trotz der Risiken halten wir viele Aktien innerhalb des Sektors, wie RWE RWE und Engie ENGI, für ausreichend attraktiv, um in sie zu investieren.

Der Autor/Autorin oder die Autoren besitzen keine Aktien der in diesem Artikel erwähnten Wertpapiere. Informieren Sie sich über die Redaktions-Richtlinien von Morningstar.